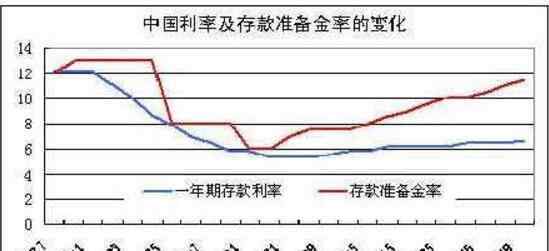

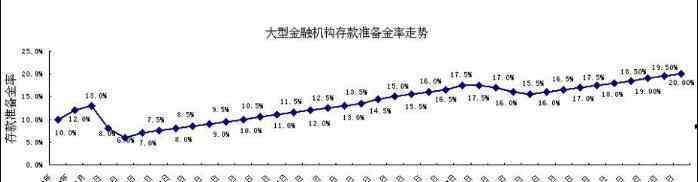

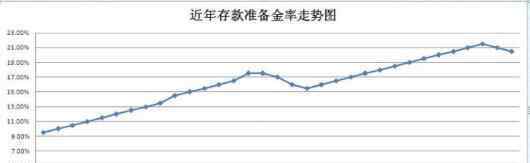

国家经常会采取一系列政策对货币市场进行调控,上调准备金率就是其中一种,准备金率简单来说的就是商业银行在在人民银行开设账户时缴纳的金额比例。具体是什么意思我们下面将会进行详细介绍,同时也来了解一下他的上调对于债券影响有哪些

上调准备金率什么意思:

上调准备金率是通货膨胀时期采取的一种经济调整手段。其主要目的是落实紧缩货币政策要求,继续加强银行体系的流动性管理,引导货币信贷合理增长。应对物价上涨和流动性过剩的压力,是决策层的必然选择

说白了,这个政策本身就是为了应对全球金融危机,借鉴美国,次贷等危机事件,防止银行,大量发放不良贷款,从而影响普通百姓的生活。

央行再次上调存款准备金率。一方面,由于最新CPI数据达到新高,短期通胀压力较大,央行仍需回笼流动性应对通胀;另一方面,也与退出公开市场能力弱有关。近日,央行公开市场操作由主动回归资金转向被动调控市场,已连续四周投入资金。在14日的公开市场操作中,央行仅发行了10亿元一年期央行票据。与上周相比,发行量再次减少了10亿元人民币,这是一年期央行票据的发行量。

其次,存款准备金率的上调可能会迫使银行上调房贷首付。根据分析,当银行信贷规模再次缩小时,考虑到经营利润或经营风险,银行首套房贷首付比例上调可能成为现实,首次购房者前期购房压力可能相应加大。

央行上调存款准备金率的消息有点出人意料,因为七天回购利率仍处于较高水平。尽管央行再次上调存款准备金率,但仍有可能加息,因为加息与通胀之间的关系更为密切。短期内仍有可能加息,加息时间估计在6月底或7月初。中国的通胀压力仍然相对较高,国家政策的紧缩节奏保持不变。加息还有一个替代效应。流动性收紧后,市场利率会上升,预计未来会有加息的可能。

上准备金率对债券影响:

7月加息,短期政策相对宽松。此外,市场流动性充裕,收益率国债呈现单边快速下行趋势。一些机构开始加大长期周期,曲线陡度降低。对于债券市场在加息政策面前的轻微反弹,我们认为除了上述几个原因的分析(包括CPl的预期峰值、资金面,充裕的央行票据利率的稳定以及中美互换利率的下降趋势)外,还有两个非常重要的原因:

首先,从绝对的收益率角度来看,目前的收益率债券(尤其是国债)已经变得对配置投资者更具吸引力。第二,长期特别国债的发行计划可能会对市场产生相对中性的影响。最近市场传言,长期特殊国债大部分用于回购,初始发行利率在4.3%左右。如果这是真的,以前的投资者对长期特殊国债的反应是过度的,而目前收益率长期国债的下跌也可以看作是对以前过度调整的一个适当的修正。

展望未来一两个月,上述债市利好因素依然存在。而且政策预计不会有大的负面因素,投资者信心预计会持续。很多投资者上半年延迟的投资需求,可能会在未来一两个月爆发。因此,总体而言,我们认为短期内债券市场有望保持小幅反弹。但中期来看,债券市场仍存在很大的不确定性。首先,目前宏观金融数据没有实质性改善;第二,虽然资金面最近相对富裕,但我们认为这种情况难以维持。随着央行公开市场操作的增加和其他货币紧缩措施的实施,资金面竞争优势的局面有可能逆转;第三,从供给的角度来看,根据我们之前的分析,下半年债券尤其是长期债券的供过于求并没有发生根本性的变化。所以投资者中期不要过于乐观。

以上就是的全部内容,更多债券相关知识小编之前还介绍过可换股债券,大家感兴趣可以关注一下。

1.《上调准备金率 上调准备金率什么意思,上调准备金率对债券影响》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《上调准备金率 上调准备金率什么意思,上调准备金率对债券影响》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/400299.html