科创板新股发行定价,采用更加市场化的网下询价机制,不受23倍市盈率的限制,但不排除破发可能,打新将不再是无风险收益。

首批科创板基金近日火热开售,不少私募也在积极备战科创板。

北京和聚投资相关人士向记者表示:“我们在现有产品的合同中都增加了投资范围,所以有机会也会积极参与科创板打新。”

由于科创板新股配售向机构投资者倾斜,个人投资者无缘网下打新。同时,机构参与科创板新股网下配售的难度也显著增加。

私募网下打新门槛高

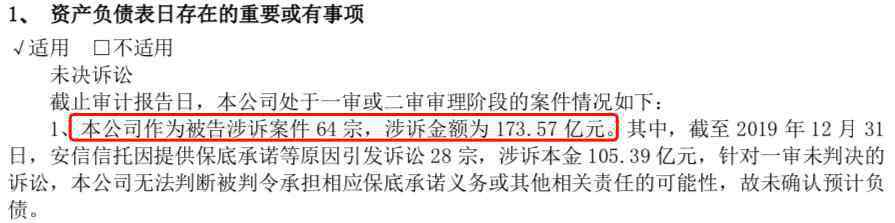

私募机构参与科创板网下打新的门槛或将明确。近日,业内流传一份由中国证券业协会起草的《科创板首次公开发行股票网下投资者自律管理办法》》。其中,对于私募基金管理人在证券投资经验、定价能力、资产管理实力等方面均有较高要求。

有数据统计,符合条件的私募机构约300家,占比约3.2%。此外,记者了解到,该部分私募在备战科创板方面已有所行动,或在产品范围中增加科创板投资领域,或已在申请线下申购资格和报价资格等。

“新的要求比原先预想的要高,公布的机构名单,最终只有300多个。”希瓦资产相关负责人向记者表示。

对于资产管理实力的要求,根据《办法》,注册为科创板首次公开发行股票网下投资者的私募基金管理人,需达到管理总规模连续2个季度10亿元以上,且管理的产品中至少有一只存续期2年以上的产品。此外,申请注册的私募基金产品规模应为 6000万元以上,且委托第三方托管人独立托管基金资产。

而仅“10亿元以上”这条规模线便拦住了大部分私募。中基协发布的最新数据显示,截至3月底,已登记私募基金管理人24361家。其中,10亿元以上的私募机构共2011家,占比约8.25%。而根据私募中国网统计,截至目前,连续两个季度管理规模在10亿以上的证券类私募约300家,在全部9385家证券类私募中占比仅约3.2%。

此外,参与科创板网下打新的私募基金管理人还需满足三个条件:一是具备一定的证券投资经验,依法设立并持续经营时间至少两年,从事证券交易时间至少达到两年;二是具有良好的信用记录,最近一年未受到相关监管部门、自律组织的处罚;三是具备必要的定价能力,即具有相应的研究力量、有效的估值定价模型、科学的定价决策制度和完善的合规风控制度。

机构化与定价市场化

为何对参与科创板网下打新的私募机构设立较高门槛?星石投资相关负责人表示,《办法》中对于私募基金打新的条件,一定意义上排除了实力弱、不规范的私募,尽量保障投资者的机构化。

同样,华泰证券表示,本次科创板的新股发行和以往相比将有显著的差异,整体体现为向机构投资者的政策倾斜。与当前A股相比,科创板新股发行具有三大特色:一是战略配售机制,战略配售为科创板新股带来了稳定增量资金,有利于帮助发行人成功发行。二是网下发行股份占比较高,机构投资者在新股申购中的重要性提升。三是绿鞋机制,有利于新股上市后的价格平稳。

“科创板这个打新门槛对我们来说是达到了。”少薮派投资向记者表示,“门槛的提高有利于提高网下询价的专业水平和定价能力。券商和询价对象会更珍惜询价资格,促进合规运作。”

那么,如何看待科创板的打新机会?星石投资认为,科创板新股发行定价,采用更加市场化的网下询价机制,不受23倍市盈率的限制,但不排除破发可能,打新将不再是无风险收益。

此外,科创板试点注册制,并在上市标准方面弱化盈利性指标的限制,更加关注上市企业的成长性,能够预期,科创板落地之后,投资风险会大于主板。因此,“参与科创板网下打新的私募需要具备一定的投研实力和科技板块研究能力,应该更加关注投资标的的成长性、技术优势、未来的发展潜力,赚企业成长的钱。”星石投资表示。

打新预期收益如何?

对于科创板打新,有私募对预期收益持乐观态度。“科创板打新的收益还是比较确定的,我们公司所有产品都会参与。”希瓦资产相关负责人表示。

“我们公司目前在申请线下申购资格和报价资格。我们从2006年开始投港股,产品中也会有30%的港股配置比例,所以我们对这样的市场制度并不陌生。”某50亿元以上规模私募向记者表示。

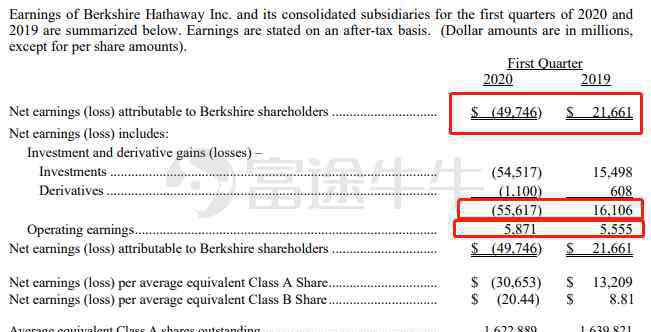

那么,科创板打新预期收益如何?据华泰证券测算,假设科创板全年融资规模400亿-800亿元,新股涨幅40%-80%,有效报价比例80%,在A类产品规模1亿-5亿元、B类产品规模4亿-10亿元、C类产品规模1亿-8亿元、各产品均顶格申购的情况下,A 类、B 类、C 类有效询价产品的打新收益率区间分别为 0.73%-14.53%、0.35%-3.51%、0.20%-6.40%。

光大证券测算称,科创板网下配售收益率超2%,具有吸引力。假设融资规模 300 亿元、网下配售份额50%、上市涨幅均值80%,且科创板全部实行市值门槛1000万元的规则情况下,A 类、B 类、C 类账户预计收益率分别为 2.38%、2.09%、2.3%。

据光大证券分析,机构参与科创板的新股网下配售难度会显著增加,“最终定价不再有市场一致预期,申报价格难度上升,入围机构比例下降;科创板新股上市初期涨幅不确定性增加。科创板上市前5日不设涨跌停限制、首日即放开融券等制度,均增加了科创板新股上市初期表现的不确定性。”

1.《科创板打新 科创板网下打新门槛多高?科创板打新股规则解读》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《科创板打新 科创板网下打新门槛多高?科创板打新股规则解读》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/425323.html