京东司法的一则拍卖,将大家的视线拖回了十余年前。

四川省成都市中级人民法院将于11月30日公开拍卖成都银行7210.48万股股份,每股定价为2020年10月20日的收盘价10.69元/股,起拍价约为7.71亿元。

7.71亿元,对于一家破产的龙头民企而言,的确不是小数目。更讽刺的是,这家持有银行股权的龙头民企,却是被高利贷活活绊倒的。

怡和危机

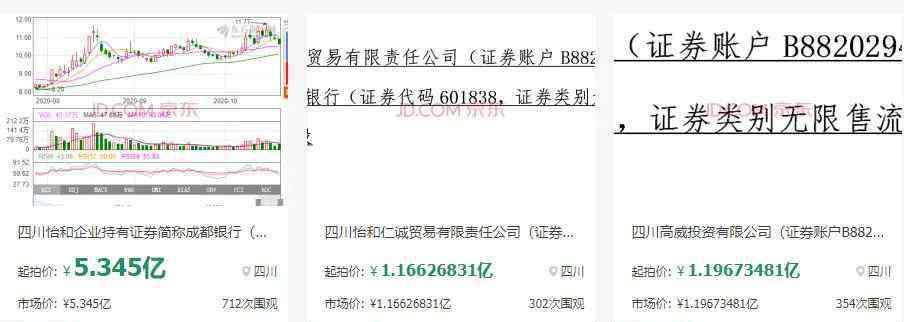

从拍卖方来看,主要有三家,分别是四川怡和企业有限责任公司、四川怡和仁诚贸易有限责任公司、四川高威投资有限公司,他们背后的共同利益方就是曾经的四川怡和集团。

怡和集团于1997年经四川省经贸委批准成立,是四川省成都市知名民营企业集团。其前身是四川怡和实业总公司,成立于1993年9月,初期主要从事医药贸易,后逐渐转向产业投资,形成了一个以制药业为龙头,涉及房地产开发、文化教育等行业的多元化企业集团。

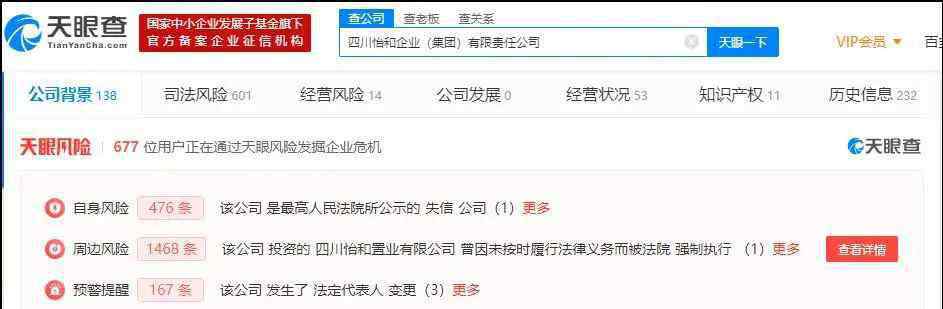

不过,曾经的龙头,如今却是诸多的风险信息缠身。

天眼查APP资料显示,目前,怡和集团涉及的法律诉讼信息、限制消费令信息、被执行人信息等都非常多。从最新的法律诉讼信息来看,出现了多条与“借贷”、“借款”相关的纠纷。

据悉,怡和集团此前是四川省100强,连续三年名列由全国工商联评选的全国民营企业500强,曾入主A股上市公司中汇医药,后失败退出。

在2014年之前,怡和的业绩一直不错。

2006年-2008年期间,营收达10多亿元,利润水平也一度过亿。不过,2014年这家民企突然传出了债务缠身的消息。彼时,有爆料称,整个怡和集团的债务危机,涉及17家银行,包括重庆银行4.8亿元、攀商银行3.1亿元、恒丰银行2.7亿元等。以及2家资管公司和40余家民间高利贷借款主体。

高利贷杀手

回头来看,怡和集团是当时激进民企的一个缩影。

在风光了几年后,怡和不仅敢10亿元土储进行项目预备,又敢在制药领域大手笔砸数亿投资。

但长周期项目遇上短钱,期限错配,大环境稍微一冷,风险就会掉头反噬。

2014年,正值信贷环境恶化,中小房企普遍面临资金危机。与大品牌开发商不同,不少中小房企难以从银行获取资金,信托及年息较高的民间借贷成为了选择。但相较于银行较低的资金成本,民间借贷高额的年息为中小开发商的资金断裂埋下隐患。

据当时的报道,怡和集团卷入了16亿元的民间高利贷,其中实际使用本金约7亿元,其余9亿元为“利滚利”产生。

而更早之前,就有怡和的债权人表示,注意到了违约的苗头。敏锐的银行彻底不当雪中送炭的“冤大头”,纷纷切断,这也使得怡和在高利贷的裹挟中,寸步难行。

资金链全面血崩,怡和宣布破产,川系资本大佬的多元化棋局终究陷入迷途。

当然,这绝非孤立事件。

彼时中国房地产学会副会长陈国强表示,从2013年底开始,楼市进入下行通道,市场成交萎靡、银行贷款受限、上市融资遇阻,开发商对资金的需求几乎到了饥不择食的程度。不只是四川,就连浙江宁波、江苏南京、无锡等经济发达地区,也出现多家中小房企因资金链断裂,陷入破产危机。

这是一个很好的提醒,毕竟,风险不能永远被低估。

正如此次蚂蚁被暂缓上市一般,监管对于金融风险有了重新的把控,在泡沫膨胀之前,及时摁住,避免风险彻底衍生失控。

拍卖之路不平坦

说了这么多,回到成都银行。金融界《财经天眼》查阅相关信息,股权拍卖将于11月30号开始,目前围观人数在数百人左右。

值得注意的是,此前不少成都的银行,均有流拍现象。

不过对于成都银行而言,情况可能会好很多,成都银行在2018年就完成了在上交所的挂牌上市,属于优质银行股权。

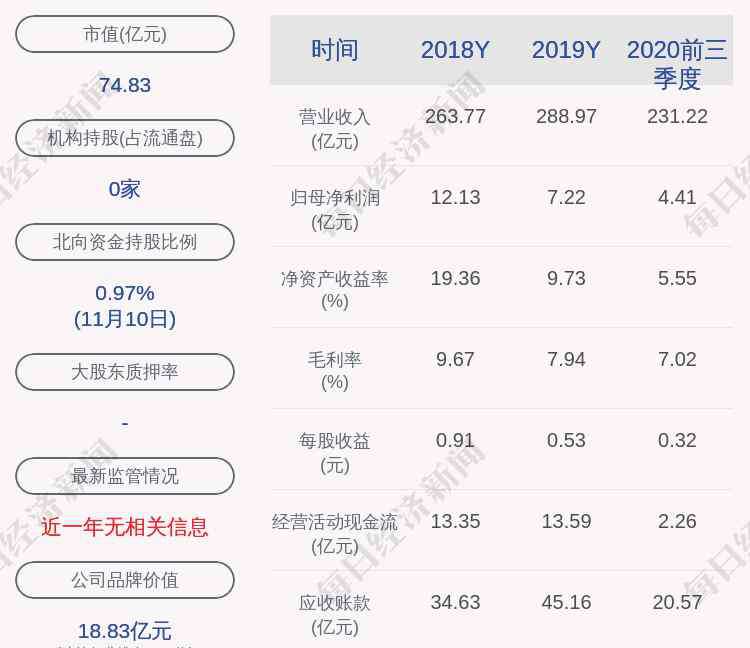

而且从业绩来看,2020年1-9月,成都银行营业收入104.24亿元,同比增长12.06%,归母净利润42.00亿元,同比增长4.81%,这是相较很多大行而言,还要亮眼的业绩。

此外,上市三年以来, 成都银行已分红三次,累计144亿的净利润中,现金分红率达19.32%。

目前总拍卖金额在7.7亿元左右,拍卖价格为10.69元/股,较成都银行现股价有一定溢价,投资者面临一买就被套的尴尬。

1.《成都银行 成都银行7200万股强制拍卖背后,又是高利贷惹的祸!》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《成都银行 成都银行7200万股强制拍卖背后,又是高利贷惹的祸!》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/564652.html