储蓄存款高利率输给了细微的差别!

目前,许多商业银行,无论是国有银行还是股份制银行,甚至一些城市商业银行和农村商业银行,都推出了大额存单业务,由于利率高于普通储蓄存款,受到储户的欢迎。

但是,很多人不知道,高存款利率的背后,有一些细节会影响你的利息收入。

首先,公众的财务管理工具越来越多样化

为了满足储户不断增长和变化的投资理财需求,许多商业银行推出了更加多样化的存款理财产品,甚至现在的付息方式也是五花八门,这让很多不熟悉金融业务的储户担心:它们之间有什么区别?

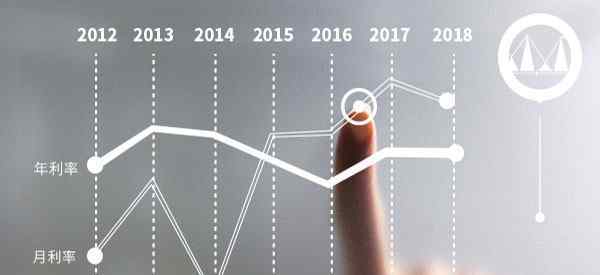

对于储蓄存款,最常见的付息方式是“到期一次还本付息”和“按月或按季定期付息,到期一次还本”。

二、同期银行存单,选择高利率还是低利率?

对于这个问题,很多市民往往会选择购买名义利率较高的理财产品或利率较高的储蓄存款。这些理财产品或名义利率较高的存款是否能够给储户带来更多的利息收入?

三.实际操作案例:王阿姨买了大额高利率存单,怎么反而亏了?

邻居王阿姨,刚刚去银行“买”了一张大额存单,金额30万,期限三年。存单年利率为4.1%,到期一次还本付息。

之后王阿姨和尹姐姐谈了这件事,我们也了解到银行也推出了另一个大额存单产品,也是购买30万人民币的起点。三年期存单的票面利率为4%,略低于张姐买的4.1%。

不过这个大额存单产品一个月付一次利息。

财经有望问王阿姨:

为什么不选择后者的大额存单产品?

王阿姨很不解:廖哥,你傻吗?我们普通人存钱不容易。既然有高利率的,为什么不买,买这个低利率的呢?

第四,“复利效应”的影响

的确,同样的存款额,同样的高利率,利息收入自然会更多,这是生活常识。

然而,许多储户忽视了金融中的“复利效应”。

复利效应也导致了同类的固定收益产品,比如公民的普通银行储蓄存款。相同期限下,一次性还本付息的存款利率一般高于每月付息的存款利率,因为后期赚取的利息也可以再投资!

5.对于低票面利率的大额存单,利息收入反而更高?

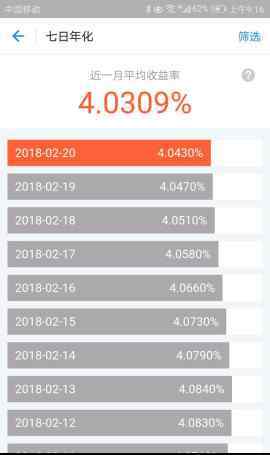

由于王阿姨这次购买的大额存单是一次性还本付息,三年后本息合计可达30万元* = 33.69万元,其中利息收入3.69万元。

但如果她买的是后一种大额存单,按月付息,每个月会收到利息:30万* 4.0%/12 = 1000元,三年内获得利息收入3.6万元,到期收回本金30万元。

如果直接简单对比一下,总利息收入确实比之前的大额存单少了900元。

但如果王阿姨用每月收到的1000元利息来存钱,即使按较低的年平均收益率2.8%估算,三年后利息加利息产生的总投资收益也在37510元左右。

这样,王粲阿姨从610元中获得的利息收入比她购买高利率存款获得的利息收入要多,体现了“复利效应”。

第六,金融投资的小建议

建议:对于一些期限相同、名义利率相差不大的固定收益投资产品,应考虑“复利效应”的影响,储户不妨选择可以分期付息的存款产品。

即使不存钱投资,每个月1000元的利息收入也可以用来日常购物支出。对提高家庭生活质量也有好处。

这不就是投资理财的主要目的吗?

结束

最近有粉丝反映看不到我们的文章。在这里,我提醒大家把我们设定为星星,这样在你需要我的时候,我可以一直陪着你~

1.《三年期定期存款利率 3年期银行定期存款,存利率高的还是低的?很多人选错了》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《三年期定期存款利率 3年期银行定期存款,存利率高的还是低的?很多人选错了》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/726927.html