社会零数据显示,2017年规模以上化妆品行业零售总额达到2514亿元,同比增长13.5%,2018年1月和2月同比增长12.5%,连续10个月保持两位数增长。行业整体表现优异的直接原因在于渗透率的提高,具体来自:

1.消费者代际转换;

2.消费升级下对护肤化妆的需求增加,尤其是过去普及率低的低线城市;

3.信息的快速传递和购买渠道便利性的提高。

通常在研究消费品行业的时候,会先讨论行业空,再看竞争格局。然而,我们认为,目前更重要的是研究竞争格局。讨论化妆品行业空对于投资指导的价值有限,因为国内市场足够大,目前的渗透率和平均消费单价足够低。对竞争格局的分析可以明确国产品牌是否有崛起的可能和趋势。

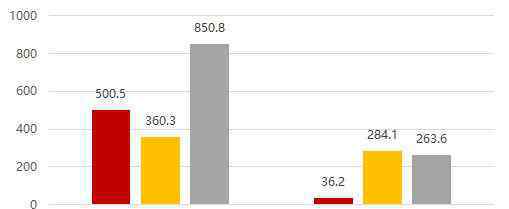

行业之间的分析空通过国际比较更加清晰。为了保证数据的可比性,我们以欧睿美和个人护理的统一口径为例。2016年中国化妆品行业整体规模3338.57亿元,日本规模40335亿日元,美国规模850.83亿美元;按2016年底人口计算,中国人均年消费36美元,日本284美元,美国263美元。

这样,还有7倍空上限,中国走上了消费升级和护肤品崛起的道路。所以如果只从行业空来分析,化妆品行业绝对是长期购买评级。

图1:中国、日本和美国市场规模和人均消费的比较

但即使不研究中国市场,消费者也有一种行业集中度高,几乎被国外品牌占领的观感,尤其是在机构投资者集中的一线城市。

那么国产品牌还有机会吗?因此,我们认为重点不是市场容量,而是对竞争格局的分析。对于比赛模式的分析,需要考虑的要点包括:1 .渠道;2.类别;3.品牌。这一系列化妆品行业思维报道将围绕这三个方面展开讨论。

竞争格局维度1:行业集中度

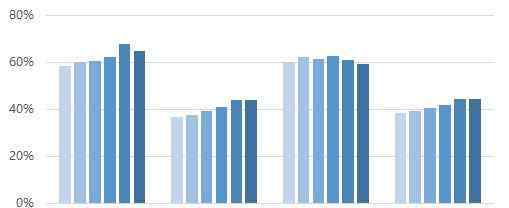

从行业集中度来看,国内化妆品行业属于集中度相对较高的行业。我们把整个化妆品行业按大类分为彩妆和护肤,再把护肤细分为身体护理和面部护理。然后我们可以看到,特别是在化妆和身体护理领域,2016年的CR10分别是64.6%和59%。

图表2:中国化妆品市场的CR10

按排名前10的海外品牌数量来看,化妆领域的海外品牌有7个,护肤6个,美体9个,护肤7个。图3是海外品牌在前10名的集中情况,看起来和上图几乎一模一样。这是否意味着新进入者门槛极高,国产品牌无法突破壁垒?如果答案是肯定的,这个行业可能不值得投资。

图表3:海外品牌在中国化妆品市场十大品牌中的总市场份额

我们再来看看详细的数据。图4显示了国产品牌的总市场份额。虽然以下曲目的前10名系列只有3、4、1、3个国产品牌入选,但市场份额上升的趋势和速度已经非常明显。尤其是护肤品,国内四大品牌的总份额从2011年的5%上升到2016年的14.4%,其中面部护理从2.6%上升到9.6%,2015年和2016年的增长趋势尤为明显。我们预计这一趋势将在2017年的整个护肤品中进一步加强。

所以从行业集中度来看,国内领先品牌的增长趋势和潜力是比较清晰的,但整个过程会持续更久,但更高的天花板也给了国内品牌机会。

图表4:中国化妆品市场十大品牌中国产品总市场份额

为什么国内产品的市场份额大幅增加?为什么这种现象与生活在一线城市的大多数消费者的体验和认知不同?我们认为,根本原因在于中国幅员辽阔、文化差异和经济梯度带来的多元化市场结构。

我们认为,国产化妆品品牌崛起背后的三个重要因素是渠道、品类和品牌,下面将分别讨论。

竞争格局维度2:电子商务和渠道下沉的帮助

在消费品行业的研究中,渠道研究非常有意义。每一次渠道变革都可能带来新的洗牌机会,渠道变革有利于打破竞争格局的固化。

那么我们来看看化妆品行业的渠道格局。从2011年到2016年,有两个渠道明显下降,其中百货商店从26.1%下降到18.7%,超市&大卖场从34.1%下降到26.9%;电商和专营店是增幅较大的渠道,其中电商渠道占比从5.2%上升到20.6%,专营店占比从15.8%上升到18.2%。

图5:2011-2016年中国化妆品行业整体渠道格局

在不同渠道的取舍背后,电子商务的替代效应是显著的,主要包括百货公司和KA渠道。

至于CS频道,我们认为需要城市来看,一二线城市的CS频道已经衰落。以屈臣氏为例,财报显示屈臣氏大陆市场同店增长率从2015年到2017年连续三年为负,分别为-5.1%、-10.1%和-4.3%,平均单店收入从2011年的940.73万元下降到2017年的566.05万元。而娇兰嘉人、唐三彩等三四线城市的CS渠道则呈现正扩张增长。

总的来说,在三四线城市,他们贡献的是电商和CS作为主要来源和新需求的增长,而不是渠道的替代。因此,我们认为,电子商务和渠道的下沉力量给了国内品牌成长的土壤,这构成了竞争格局变化的焦点。

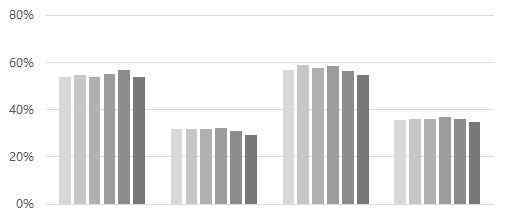

图表6:沃森在同一家商店的中国市场已经连续三年下滑

而如果化妆品行业进一步细分为彩妆和护肤。我们认为,对于国产品牌来说,渠道改变的力量目前主要体现在护肤品领域,一二线城市的消费短期内仍以彩妆领域为主。参考上一节,2016年进入TOP10的国产化妆品品牌市场份额比2011年增长6.4%,国产护肤品增长9.4%。

图7:2011-2016年中国护肤品行业整体渠道格局

电商和低线城市CS渠道的兴起,尤其是在海外品牌对新渠道仍然相对保守的情况下,给了国内领先的化妆品品牌一个新的萌芽甚至成长的机会来抓住新的需求。

CS渠道调查显示,国产品牌在销售上占主导地位,而资生堂、巴黎欧莱雅等品牌均有50%以上的折扣,难以带动渠道积极销售。因此,在需求继续保持良好增长的背景下,我们相信占据渠道优势的品牌有望继续向前发展。比如新上市的有电商渠道优势的余妮芳,有CS渠道优势的波莱雅。

竞争格局维度3:新品类创造需求

在讨论渠道力的开头,我们写了一句话“每一次渠道的改变都可能带来新的洗牌机会”。这句话之所以用“可能”而不是绝对肯定的句子,是因为在一个品牌极其强大的市场中,渠道的改变可能会加深领先品牌的市场份额,但不会给新进入者带来机会。

在一定程度上,法国欧莱雅集团、美国雅诗兰黛集团、日本资生堂集团、韩国爱茉莉太平洋集团在中国化妆品市场都取得了不错的成绩。

但是,在研究化妆品行业的过程中,除了上面提到的中国市场的复杂性,我们仍然强调新渠道的意义。也在于化妆品行业是一个可以不断爆发新品类的行业,给已经布局渠道的某些品类的新进入者带来了打破竞争格局的机会。

面膜是一个很有趣很典型的范畴。面膜的原理是通过短期覆盖面部来暂时隔绝外界空气体,从而增加皮肤的含氧量。短时间内,面膜中的水分渗入表皮角质层,皮肤变得柔软。换句话说,安慰剂效应大于实际效应。

如果分析成分,不难发现面膜的活性成分与面霜或精华的活性成分大同小异,区别在于用量和一些成分,如润肤剂、乳化剂、抗氧化剂等。然而,面膜已经成为许多女性消费者不可或缺的护肤品。在这个过程中,为什么国货能崛起?

图8:SK-II面膜与神仙水成分对比

目前国内口罩品牌排名前三的分别是:叶仪、裕美坊、百雀羚。其实口罩市场占有率第二的进口品牌公司欧莱雅集团的主要口罩品牌也是原装国产品牌,所以我们基本可以假设口罩行业的前四名品牌都是国产品牌。

这是化妆品子轨道中唯一的子轨道,以国产品牌为主。为什么?我们认为这很重要,因为:面膜是近年来创造了巨大需求的新类别。虽然这个品类是从海外萌发的,但是它在国内市场的成长和推广是国内品牌在开发方便性强的贴片面膜的过程中培育出来的,面膜品类的兴起与近年来增加的电商和CS渠道有关。这两个渠道也是国产产品超越进口品牌的渠道。所以,我们可以看到目前的现象。

图表9:口罩行业市场规模的变化

除了面膜类,精华由乳液演变而来,眼霜由面霜演变而来,BB霜由粉底演变而来,唇彩由口红演变而来,最近最流行的安瓿由精华演变而来;甚至包括使用方法的演变,美容院按摩,医疗美容设备,家庭美容仪器等。由自我涂抹演变而来的,可能会以远远超过许多其他消费品行业的速度带来新的想法。

一旦出现新的品类,可能会有新的市场机会。这也是为什么我们需要关注新品类的顶尖新公司,他们可能会随着整个品类的消费教育过程而诞生成长,这样他们才能充分享受到子品类的成长红利。

竞争格局维度4:品牌与营销

化妆品行业仍然是品牌和营销的重点行业,很难用性价比来判断化妆品品牌的优劣。营销推广是维持或打破竞争格局的关键维度之一。

与欧莱雅、雅诗兰黛、于佳卉和上海家化相比,四家公司2017财年的毛利率分别为71.7%、79.4%、52.1%和64.9%,销售和管理费用分别占50.4%、63.2%、40.9%和58.3%。

根据欧莱雅、于佳卉和上海家化披露的具体宣传推广费用情况,宣传推广费用占比分别为29.4%、18.7%和31.1%。虽然EL没有披露具体数字,但其SG&A费用比例是四家中最高的,因此可以合理推断其宣传推广费用相对较高。因此,营销和品牌对竞争形势的重要性不言而喻。

图表10:2017财年欧莱雅、雅诗兰黛、于佳卉和上海家化的对比

注:由于海外公司的披露标准为销售和一般管理费用,因此于佳卉的销售和管理费用在此作为可比项目计算。推广费用包括广告推广费用或推广服务费或营销费用;折算汇率以最终汇率为准。

那么,销售费用主要花在哪些方面呢?

1.品牌代言。化妆品销售是由消费者的认同感驱动的,这比实际效果差得多。塑造身份的重要方面在于如何找到影响消费者的途径,名人代言是品牌常用的方法之一。

2017年10月,鹿晗代言L 'Occitane推广乳木果系列微博话题,获得178.5万次讨论,3.3亿次阅读。为了影响更多的群体,许多品牌甚至寻找不止一个代言人。比如雅诗兰黛有全球代言人,亚洲代言人,中国代言人,化妆代言人等等。

2.广告和赞助,包括TVC广告、植入广告、综艺节目或晚会的赞助、电子商务的展位广告、搜索广告和新媒体广告。以微博平台为例,2017年1-10月,化妆品品牌相关博文43亿篇,累计总曝光2.86万亿次。

图表11:微博化妆品营销大

3.启动子,又称BA。百货、单品牌店的柜姐,KA、CS店的品牌推广人。

4.品牌推广活动,如与店铺合作的护肤测试、化妆培训等。

5.电商平台佣金、引流费、活动费。

通过营销塑造品牌,通过品牌打破现有的竞争格局,也是化妆品行业常用的方法。当然,营销的影响或效果与具体时间、侧重点、消费者等方面有关。判断品牌影响力和未来销量的不仅仅是代言人或广告。它需要各种方式的合作,也需要渠道和产品之间的合作和协同。

让我们回到为什么国内产品有机会打破竞争格局崛起的问题。近年来,随着网络综艺节目的兴起,国产化妆品牌通过代言人的推广比进口品牌多,国产品牌选择赞助有标题的热门节目,以增加曝光时间和话题效应。

此类节目的曝光效果对国内化妆品普及率较低的三四五线城市影响显著,甚至整个过程都是为了培养低线城市消费者的消费习惯。节目曝光的同时,国内品牌在三四线城市的CS渠道布局相对完善,能让消费者立刻感知到消费产品。所以有可能通过三四线城市的突围切入现有的竞争格局。

图表12:近几年国内化妆品牌赞助的综艺节目/栏目实例

我们预计,在未来很长一段时间内,国内品牌将继续加强品牌和营销建设。正如于佳卉招股书披露的,募集资金投资项目中有4.65亿将用于品牌建设和推广项目,占募集资金项目总投资的54.21%;Polaiya募捐项目营销网络建设计划投资6.32亿元,占募捐项目总投资的68.11%。因此,分析营销对竞争格局的影响是我们化妆品行业研究的重点之一。

总结

化妆品行业格局看似稳定,进口品牌占据主导地位,但因为新渠道、新品类、新营销的存在,给了国产品牌崛起的机会。特别是面对国内多层次的经济和社会,目前三四线城市普及率较低,国产品牌已经初步具备了较好的渠道能力和影响力。

我们认为,竞争格局很可能会在一些护肤品中首先被打破,国产品牌有望继续增加市场份额。重点推荐:专注于口罩崛起的于佳卉,在三四线城市有渠道优势的Polaiya,综合品牌实力优秀的上海家化。

1.《cs渠道 最新报告:化妆品电商渠道占比超CS渠道 国货崛起》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《cs渠道 最新报告:化妆品电商渠道占比超CS渠道 国货崛起》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guonei/1308483.html