中编者按:已停牌超过半年的云南城投至今没有复牌。公司称,一方面积极推进本次重组的审计、评估等相关工作,一方面积极组织有关各方按照《问询函》的要求落实相关回复,准备回复文件。2017年12月13日,云南城投在上交所举行重大资产重组媒体说明会,就此前发布的重大资产预案进行说明。根据预案,云南城投拟以发行股份及支付现金的方式向省城投集团、邓鸿、赵凯、刘杨、尹红、邹全、柳林购买其合计持有的成都会展100%股权,以4.35元/股计,购买资产拟发行股份50.95亿股,另募集配套资金发行不超过3.21亿股,共发行54.16亿股。标的资产估值约 240 亿元,溢价71.89%。招商证券是本次收购的独立财务顾问。交易对方承诺,承诺期内标的资产三年累计实现净利润合计约63亿元。由于标的资产估值远高于收购方市值,被业内称为“蛇吞象”式的收购。

此前云南城投并购频频,9月15日,云南城投公告称,公司以25.88亿元完成了对银泰旗下8家公司股权的收购,包括7家公司70%股份和1家公司20%的股份。时间再推前至2016年12月底,云南城投以18.63亿元完成了银泰旗下8个项目股权的收购。

致力于扩大规模的云南城投本身业绩增长乏力。2014年、2015年、2016年及2017年1~9月份,公司通过不断并购虽然分别录得营业收入39.47亿元、40.13亿元、97.70亿元和63.9亿元,但扣除非经常性损益后的净利润却分别只有1.69亿元、-1.81亿元、-3.65亿元和-4.96亿元,特别是在2016年、2017年间,其分两次分别花费了18.63亿元和25.88亿元对银泰系旗下公司的股权进行并购后,主营业务的亏损幅度反而愈发严重。

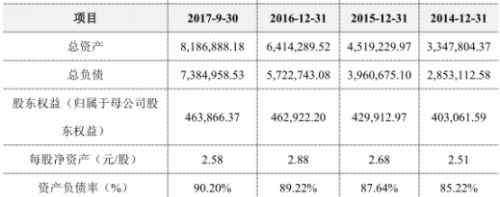

资金的需求与负债率的提升对于云南城投来说同样是绕不过去的关卡。2014年-2016年,云南城投总负债分别为285.31亿元、396.07亿元、572.27亿元,截至2017年三季度末,云南城投负债总额达到738.50亿元,资产负债率90.20%。云南城投2014年、2015年、2016年的资产负债率分别为85.22%、87.64%、89.22%。截至今年前三季度,云南城投这一负债率已经升至90.2%。

成都会展本就与云南城投有着“亲戚”关系,其第一大股东为云南省城市建设投资集团有限公司,该公司持有成都会展51%的股权,是其控股股东,同时,省城投集团还是上市公司云南城投的控股股东,持有上市公司34.87%的股权。正因这层关系的存在,使得此次并购成为自家人之间的交易。停牌前,云南城投的市值仅83.82亿元,此次收购成都会展的240亿元是前者市值的2.86倍。

王健林原本作价336亿元的77个酒店资产包变成了199亿元,打三折卖富力,而现在云南城投集团将成都会展转手卖给云南城投置业却增值72%,是否涉及“利益输送”,难免令人生疑。

此外,对标的公司的净利润披露还出现前后不一的情况。根据此次收购的预案,2015-2016年,成都会展实现营业收入为16.81亿元和16.45亿元,净利润为8787万元和2.61亿元。在大股东省城投集团的账本里,2016年,成都会展实现营业收入13.46亿元,净利润1.37亿元。

盈利预测方面,标的公司承诺2018年、2019年及2020年三年累计实现的净利润合计约为63亿元。根据预案,2015年、2016年及2017年前8个月,成都会展净利润分别为8787万元、2.61亿元、1.85亿元,年净利润不足3亿元,与承诺净利润相差较大,业绩承诺恐难实现。

中国经济网记者向云南城投发去采访函,截至发稿时未收到回复。

负债居高不下2017年三季度末资产负债率90.20%

据本次重组预案显示,2014年-2016年,云南城投总负债分别为285.31亿元、396.07亿元、572.27亿元,截至2017年三季度末,云南城投负债总额达到738.50亿元,资产负债率90.20%。

据证券市场周刊报道,2014年,云南城投的长期借款为147.1亿元,较上一年近乎翻倍,2015年和2016年公司长期借款分别为159.24亿元和218.59亿元,应付债券分别为30亿元和60亿元。与此同时,2014-2016年,公司1年内到期的非流动负债分别为58.57亿元、76.41亿元和131.75亿元,2017年三季度末,进一步增长至209.71亿元。

在剔除预收账款影响后,2014-2016年,云南城投的资产负债率分别为84.73%、86.67%和88.63%,2017年三季度末为89.13%,接近九成。

如果从净负债率上看,云南城投的负债情况更加严重。净负债率是指有息负债减去货币资金后对净资产的占比,有息负债一般指长短期借款、应付债券和1年内到期的非流动负债中的长期借款。按照此计算可知,2014-2016年,云南城投的净负债率分别为344.53%、433.92%、512.65%。

由于2017年三季报中没有一年内到期的非流动负债明细,根据半年报可知,其中1 年内到期的长期应付款只有2亿元左右,剩余近130亿元都是长期借款;因此,假设三季度末209.71亿元的一年内到期的非流动负债中的200亿元为长期借款,那么云南城投在三季度末的净负债率约为474.2%。

在港上市的融创一向被视为激进经营的标杆,尤其是在其收购万达资产后这种质疑更是此起彼伏。融创半年报显示,其净负债率为260%,在知名大型上市房企净负债率中,鲜有出其右者,云南城投虽算不上知名,但其净负债率却远超融创。

净负债率高并不是说企业一定存在风险,如果能以更高的杠杆带来更多的利润,且高杠杆以长期借款为主,并有充分的抵押保证,这样的风险是可控的。云南城投借款以长期为主,短期借款并不多,因此不存在短贷长用的风险。

频频收购扣非后净利润两年一期连连亏损

9月15日,云南城投公告称,公司以25.88亿元完成了对银泰旗下8家公司股权的收购,包括7家公司70%股份和1家公司20%的股份。时间再推前至2016年12月底,云南城投以18.63亿元完成了银泰旗下8个项目股权的收购。

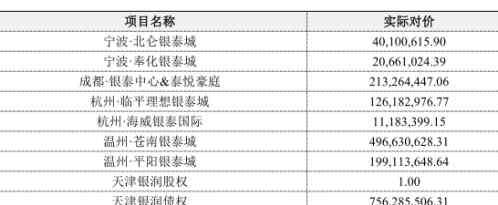

重组预案披露了具体情况,云南城投最近三年的重大资产重组为收购银泰地产。

第一次收购银泰资产:2016年11月,公司第七届董事会第四十三次会议审议并通过了《关于公司收购股权的议案》,公司收购中国银泰投资有限公司、北京银泰置地商业有限公司、宁波银泰投资有限公司及宁波市金润资产经营有限公司分别持有的天津银润投资有限公司100%股权、苍南银泰置业有限公司70%的股权、杭州海威房地产开发有限公司70%的股权、平阳银泰置业有限公司70%的股权、杭州理想银泰购物中心有限公司50%的股权、奉化银泰置业有限公司19%的股权、成都银城置业有限公司19%的股权、宁波经济技术开发区泰悦置业有限公司19%的股权,收购完成后,公司新增8个商业地产开发项目,公司将对收购的部分地产开发项目进行后续投资。上述交易对价合计为18.63亿元,具体对价如下:

2016年11月,公司2016年第六次临时股东大会审议并通过了《关于公司收购股权的议案》。该次交易不构成关联交易及重大资产重组。

第二次收购银泰资产:2017年4月17日,云南城投第八届董事会第六次会议审议并通过《关于公司重大资产购买方案的议案》、《关于<云南城投置业股份有限公司重大资产购买预案>的议案》,公司以现金方式收购宁波银泰置业有限公司70.00%股权、杭州西溪银盛置地有限公司70.00%股权、杭州理想银泰购物中心有限公司20.00%股权、台州银泰置业有限公司70.00%股权、台州银泰商业有限公司70.00%股权、哈尔滨银旗房地产开发有限公司70.00%股权、黑龙江银泰置地有限公司70.00%股权、名尚银泰城商业发展有限公司70.00%股权。上述交易对价合计为25.88亿元,具体对价如下:

2017年9月12日,以上收购银泰股权转让的工商登记手续已经办理完毕。云南城投于2017年9月15日披露《云南城投重大资产购买实施情况报告书》。

扣除非经常性损益后,云南城投2015和2016年分别亏损1.81亿元和3.65亿元。在2017年前三季度,归属于上市公司股东的净利润亏损3.76亿元,扣除非经常性损益后则亏损5亿元。

240亿元收购“自家人”标的公司估值近3倍于云南城投

据中国经营报报道,11月18日,云南城投最新收购交易浮出水面,其拟通过发行股份及现金支付的方式,向省城投集团以及邓鸿等7名股东购买其合计持有的成都会展100%股权。标的资产估值约 240 亿元,溢价71.89%。

尽管交易总价高,但云南城投需要支付的现金并不多。其中,省城投集团持有的成都会展的股权的现金支付比例为15%,对应金额18.36亿元,股份支付的比例为 85%,约23.92亿股。其他交易对手持有的成都会展的股权的股份支付比例为100%,约27.03亿股。另外,云南城投还将发行不超过3.21亿股用于募集配套资金。

由于标的资产估值远高于收购方市值,这被业内称为“蛇吞象”式的收购。停牌前,云南城投的市值仅83.82亿元,此次收购成都会展的240亿元是前者市值的2.86倍。

云南城投的收购交易很快引来了上交所质询。省城投集团目前所持有的成都会展51%的股权,是在2016年通过受让股份与增资获得。上交所要求云南城投说明,省城投集团取得成都会展51%股份的总成本,以及该交易的评估结果、评估方法、评估增值率等。此外,本次交易预估值与前次的差异,还有本次估值的依据和合理性,也是上交所关注的重点。

据证券市场红周刊报道,成都会展本就与云南城投有着“亲戚”关系,其第一大股东为云南省城市建设投资集团有限公司,该公司持有成都会展51%的股权,是其控股股东,同时,省城投集团还是上市公司云南城投的控股股东,持有上市公司34.87%的股权。正因这层关系的存在,使得此次并购成为自家人之间的交易。

需要注意的是,省城投集团对成都会展的控股时间其实并不久远,恰恰是在云南控股并购银泰系之前。根据并购预案披露,2016年省城投集团收购邓鸿、赵凯、刘杨、邹全、柳林、尹红等6名自然股东所持有的成都世纪城新国际会展中心有限公司34.22%股权,股权收购价款总额为59亿元。按照此时的并购价格计算,成都会展当时的整体估值为172亿元。

虽然在云南城投披露的并购预案中,对省城投集团并购成都会展的信息披露相当含糊,但《红周刊》记者还是从省城投集团披露的《云南省城市建设投资集团有限公司公司债券2016年年度报告》中发现了一些更为详细的内容。

在《公司债券年度报告》中,2016年7月1日为省城投集团与成都会展的合并日,根据评估,当时成都会展的账面净资产为50.67亿元,可辨认资产的公允价值为172.41亿元,奇怪的是,那时给出的交易对价却仅有18亿元,显然这不符合逻辑,要知道如果那次的交易对价只有18亿元,则与之相关的其它数据恐怕也都无法匹配了,因此我们怀疑此处公布的交易对价数据很可能是错误的。当然,当时的172.41亿元的收购公允值是和前文核算出的结果是一致的,按照《公司债券年度报告》给出的数据计算,省城投集团当时并购成都会展,使得成都会展增值了121.74亿元,增值率高达240.26%。而就在那次收购完成后,省城投集团对成都新会展还进行增资,增资金额高达59亿元整,最终持有了成都会展51%的股权。总之,如果算上增资的59亿元,当时成都会展并购完成后的净资产应该为109.67亿元,增资后整体估值则为231.41亿元,省城投集团的并购和增资金额合计为118亿元。

可实际上在云南城投本次发布的并购预案中,成都会展的账面净资产值却高达139.62亿元,相比一年前的净资产值增值近30亿元,对于这个近30亿元的增值金额,上市公司的本次并购预案并没有给出相关说明,这就使得此次并购显得扑朔迷离了。更为重要的是,通过控股股东省城投集团的前置性并购以及增资行为,使得对成都会展的评估增值率由一年前的240.26%大幅下降到本次云南城投并购时的71.89%,而并购总金额则不降反升。

由此来看,云南城投控股股东前次的并购,更像是为本次上市公司并购的“战术”安排,这样做,即能让控股股东从中获益,又能将上市公司并购标的公司有待商榷的超高增值隐藏起来,这样的安排看起来着实巧妙。

王健林卖万达酒店价格三折成都会展增值72%是利益输送?

万达和富力的世纪酒店交易就是一个典型案例,王健林卖五星级酒店统统打三折,富力的李思廉才勉强接受,借钱买下。

现在云南城投集团将成都会展转手云南城投置业却要求增值72%,通过交易套利的猫腻十分明显。

据证券市场红周刊报道,根据并购预案披露的数据来看,本次并购标的成都会展2015年实现营业收入16.81亿元、2016年16.45亿元,从数据表现看,2016年的营收相比上一年不但没有增长,反而有一定金额的下降。而在2017年前8个月,成都会展虽然实现了营业收入10.94亿元,但年化后的数据与2016年相比也基本没有增长。不过,相较营业收入没有增长,净利润却是有所表现的。根据预案披露的数据,2015年、2016年和2017年1~8月,成都会展实现净利润分别为0.88亿元、2.61亿元和1.85亿元,其中2016年净利润增速最为明显,而2017年前8个月利润经年化后也有小幅增长。收入下降,净利润却出现增长,这样的结果究竟是怎么回事呢?

从预案披露的数据分析,主要原因是该公司期间费用的下降。其中2016年的销售费用、管理费用和财务费用三项费用合计相比2015年下降了6600多万元。正常情况下,随着企业的发展,销售费用和管理费用应该会逐渐增加,而该公司的上述费用却出现了大幅减少,这是非常令人奇怪的,而对于如此奇怪的现象,此次并购预案中也并未给出任何解释。

其实,成都会展营业收入下降而净利润却大幅增长的原因,很可能并不像看起来只是期间费用下降的那么简单,因为记者在省城投集团披露的《云南省城市建设投资集团有限公司公司债券2016年年度报告》中发现,成都会展2016年的财务数据与本次并购预案中披露的数据竟然是大相径庭的。

在该份年报披露的重要非全资子公司企业的主要财务信息中,2016年成都世纪城新国际会展中心有限公司的资产合计为165.93亿元,负债合计为100.39亿元,营业收入为10.47亿元,净利润为1.95亿元。显然,本次云南城投披露的该公司资产数据明显与以上年报数据大不同,其中资产合计多出了2亿多元,而负债合计少了14亿多元;营业收入多出近6亿元,而净利润多出了6600多万元。

这就奇怪了,难道省城投集团因为本次重组,对该公司的不良资产进行了剥离?可是即便是剥离了不良资产公司,也不会使得营业收入多出近6亿元吧?此外,其资产增加负债却大幅度减少,本身也缺乏合理的解释,而如此一来,该预案所披露的成都会展的业绩数据,以及资产相关数据的真实性都会在投资者心中打上个大大的问号。而一旦这些数据失真,那么上市公司给出的240亿交易价格的合理性也就令人怀疑了,再加上本次交易本身又属于关联交易,那其中是否存在“利益输送”?难免令人生疑。

标的公司净利润披露前后不一

据证券市场周刊报道,2016年8月末,省城投集团以59亿元获得了成都会展34.22%的股权,随后又以59亿元增资,合计拿下了成都会展51%的股份。从成都会展过去的收入看,这笔投入并不低。

根据此次收购的预案,2015-2016年,成都会展实现营业收入为16.81亿元和16.45亿元,净利润为8787万元和2.61亿元,2017年前8个月,公司实现营收10.94亿元,净利润1.85亿元。

不过,大股东省城投集团披露的则完全是另外一回事。仅以省城投集团2017年度第二期中期票据募集说明书为例,在募集说明书中省城投集团同样公布了成都会展2016年的经营状况。2016年,公司实现营业收入13.46亿元,净利润1.37亿元。

在大股东省城投集团的账本里,成都会展的收入缩水了近20%,即3亿元,净利润更是减少了1.24亿元,占比接近一半。莫不是省城投集团仅统计了成都会展母公司而没有将其子公司合并计算?

截至云南城投收购时,成都会展拥有9家子公司,公司披露了主要3家子公司的经营状况。2016年,3家子公司合计收入3.11亿元,净利润3186万元。可见,如果省城投集团仅仅披露成都会展自身的经营业绩的话,净利润或许不止如此。

不仅如此,两家公司关于成都会展的资产规模表述也是相去甚远。省城投集团披露,截至2016年12月末,成都会展资产总额135.63亿元,负债总额65.74亿元,净资产69.89 亿元。

云南城投收购预案显示,截至2016年年末,成都会展资产总计168.36亿元,负债86亿元,净资产82.36亿元。如此迥异的两份报表,云南城投又作何解释呢?

业绩承诺恐难实现

据中国证券报报道,盈利预测方面,标的公司承诺2018年、2019年及2020年三年累计实现的净利润合计约为63亿元。根据预案,2015年、2016年及2017年前8个月,成都会展净利润分别为8787万元、2.61亿元、1.85亿元,年净利润不足3亿元,与承诺净利润相差较大。

资料显示,2016年,标的资产营业收入较2015年下降2%,净利润同比上升196.93%。在营业收入基本持平的情况下,净利润大幅上涨。2016年,标的资产销售费用、管理费用和财务费用分别下降4.52%、15.25%和5.55%。净利润大幅上涨、三费降幅较大的原因,是否对未来三年盈利预测产生影响,是否具有可持续性。

此外,根据预案,成都会展收入的主要来源以房地产开发销售为主,其经营模式是依靠短期的房地产开发变现,支撑酒店经营及会展经营等长期经营项目,房地产开发是成都会展的业务基础。标的公司已完工项目14个,在建项目5个,拟建项目5个。其中,已完工的14个项目皆为2014年以前竣工,时间较久远;在5个在建项目中,4个项目首期开工日期都在2011年以前,工期拖延许久;在5个拟建项目中,拟建筑面积1798625.3平方米。已完工项目销售情况、是否影响未来收益、在建项目工期拖延的原因、是否可以成为未来3年的利润收入来源、拟建项目有何开发规划、是否能够在未来3年提供充足利润;结合上述几点,进一步说明标的资产盈利预测是否合理、能否实现。

据预案披露,2015年、2016年及2017年1~8月,成都会展的营收分别为16.81亿元、16.45亿元、10.94亿元,净利润分别为8787万元、2.61亿元以及1.85亿元。

据证券市场周刊报道,成都会展主业包括房地产开发、会展经营、酒店经营和物业管理4个板块,其收入的主要来源是以房地产开发销售为主,公司依靠房地产开发来支撑酒店经营及会展经营等业务,房地产开发是成都会展业务的基础。

主要收入依赖房地产,意味着公司需要大量的土地储备来支撑未来的业绩承诺。收购书显示,成都会展及其子公司拥有45宗土地使用权,其中41宗土地已取得国有土地使用权证,剩余4宗土地的证书正在办理中。

成都会展的上述土地资产部分已经建设完毕且完成了对外销售。截至2017年8月31日,公司投资性房地产为59.86亿元,固定资产34.03亿元,但这些资产并不是成都会展的主要收入来源,公司主要依靠的是房地产销售收入而非自有物业租赁收入所得。

截至8月31日,成都会展的存货为47.66亿元,即公司所拥有的土地价值,这将是公司未来利润的主要源泉。截至报告期末,成都会展正在运营或销售的已完工房地产开发项目共计14个,以商业用地项目为主,辅之以住宅用地等,部分自持部分销售。

在纯对外销售的项目中,商业用地项目已经完工的建筑面积为31.35万平方米,住宅用地建筑面积79.08万平方米,城镇混合住宅用地建筑面积23.01万平方米,部分自持部分销售的项目建筑面积合计106.47万平方米。

上述项目的竣工时间主要在2005-2014年之间,2015年和2016年成都会展的收入都没有超过17亿元,截至8月31日,公司的预收款只有4.71亿元。难道上述十余个项目都完全销售一空了?

在收购预案中,成都会展在建和拟建的项目各有5个,对外销售的项目以城镇住宅用地、其他商服用地和商业金融用地为主。这就是说,之前完工的项目如果不能贡献利润的话,这些未来的项目将是成都会展主要业绩承诺的保障了。

目前年净利润不足3亿元,未来3年年均净利润要超过20亿元,大股东省城投集团将马上要成熟的“果实”慷慨的给予了上市公司。只是成都会展的收入和利润真实吗?

房地产销售收入是完成业绩承诺关键

据每日经济新闻报道,目前成都会展的土地储备总共有3900多亩地,主要位于天府新区成都片区及眉山地区,业绩预测系依据黑龙滩和天成云盟这两个位于眉山项目的开发计划、规划等指标。

王鹏在说明会上介绍,成都会展目前可供出售的项目包括环球中心南北区商业、写字楼;环球中心西区商业;天鹅湖花园车位、商业;时尚天堂街区商业、黑龙滩长岛住宅项目等。

近日,记者走访位于四川省眉山市仁寿县的黑龙滩长岛项目,该项目有住宅、酒店以及商业等多种业态。其中住宅的一期项目已于今年清盘,黑龙滩洲际酒店已投入运营,住宅一期仍处于建设期。

项目置业顾问介绍称,一期土地规划面积为400多亩,在2017年5月1日开盘,当时一期一批次的临街别墅单价在1.1万~1.2万元之间,到第4批次时单价已涨至1.8万元。记者了解到,尽管目前二期规划设计并未呈现,但计划会在2018年分批次推向市场。

当日,记者在成都环球中心项目某区写字楼11层看到,由于分割单元面积并不大,租户多为中小型企业,该位置仍有一定比例空置。一家新媒体行业的企业负责人表示,他们是第一批入驻环球中心的企业之一,但这几年,附近一些房间都换过租户,同时项目运营方近来会以低租金来吸引租户。

记者注意到,由于整个环球中心项目的体量很大,写字楼项目、商业体量都较大,因此存在空置、低租金吸引客户都属正常。

目前,环球中心的商业部分人气问题也引人关注。某公司在环球中心有商业项目,其相关负责人向《每日经济新闻》记者表示,人气问题是其商业项目客观一直存在的问题。他认为,一是前往环球中心的人目的性较为明确,比如夏天时不少人是去海洋乐园游玩,这也影响了自身商业的人气。

原标题:云南城投738亿负债买买买 240亿收购利益输送自家人?1.《云南城投吧 云南城投738亿负债买买买 “蛇吞象”式收购受质疑》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《云南城投吧 云南城投738亿负债买买买 “蛇吞象”式收购受质疑》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guonei/168373.html