作者:高难饱

链接:https://www.zhihu.com/question/392674193/answer/1245929444来源:知乎著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

美元霸权暂时确实无解。

各位伙计,咱们首先要搞明白疫情期间美联储有没有“无限印钞”,或者说,到底印了多少钞票?再看看其他主要国家印了多少钞票,才好回答美元信用、美元霸权问题。

一

疫情以来,主要国家分别增发了多少货币?美国发的算多吗?

(一)美国

2月27日(首次降息前)至5月6日,美联储扩表2.56万亿美元,增长61.6%,总资产规模高达6.72万亿美元,与2020年一季度名义GDP之比31.2%,较上年末上升了12%。其中,购买美国国债1.55万亿美元,占比60.3%;购买抵押证券2335亿美元,占比9.1%;央行货币互换4448亿美元,占比17.6%;其他贷款1133亿美元,占4.4%;正回购293亿美元,占比为1.1%。截至一季度末,M2为16万亿美元,环比增长4.68%,与GDP之比74.8%,较19年末上升4.4%。

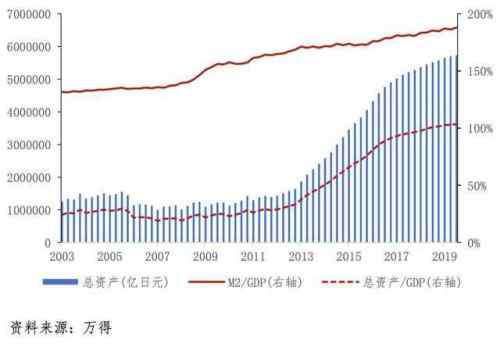

(二)日本

3月1日至4月30日期间,日本央行扩表34万亿日元,增长5.8%,总资产规模619万亿日元,与19年名义GDP之比112%,较上年末上升了8.3%。截至一季度末,M2为1046万亿日元,环比增长0.61%,与名义GDP之比为188.8%,较2019年末上升0.8%。

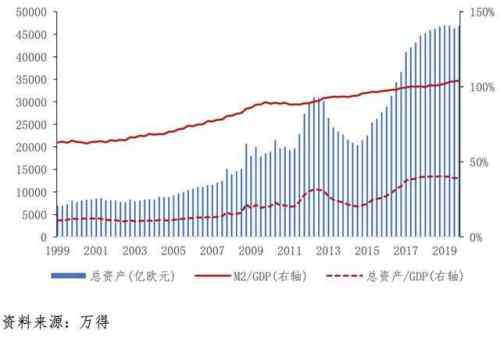

(三)欧元区

3月14日至5月1日,欧洲央行扩表6909亿欧元,增长14.7%,总资产规模5.4万亿欧元,与2019年名义GDP之比45.3%,较上年末上升5.9%。截至一季度末,M2为12.8万亿欧元,环比增长2.3%,与名义GDP之比为107.2%,较2019年末上升3.1%。

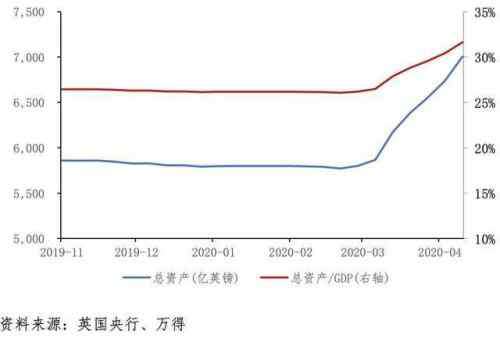

(四)英国

3月26日至5月6日,英国央行扩表1303亿英镑,总资产规模高达7171亿英镑,增长22.2%,与2019年名义GDP之比31.6%,较上年末上升5.3%。截至一季度末,M2为2.6万亿英镑,环比增长5.5%,与名义GDP之比为117.3%,较2019年末上升5.8个百分点。

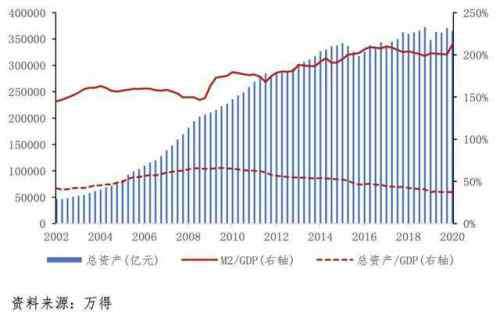

(五)中国

一季度,中国央行总资产减少5756亿元,下降1.6%。截至一季度末,中国央行资产规模36.5万亿元,占2020年一季度名义GDP比重为37.3%,较2019年末下降0.2%;M2为208万亿元,环比增长2.47%,与名义GDP之比为212.5%,较2019年末上升12%。

如果以M2与名义GDP之比的变动幅度衡量,在主要发达国家中,英国央行货币刺激力度最大(5.8%),其次是美联储(4.4%)和欧洲央行(3.1%),日本央行货币刺激力度最小(0.8%)。这与各国疫情控制情况较为一致。截至5月7日,英国单日新增病例5000例附近,美国单日新增病例两三万例,而日本单日新增病例已低于100例,不停工、不封城。日本杠杆率变动不明显,也与其政府债务已经很高,货币政策空间有限有关。中国因为以间接融资为主,M2与GDP之比变动衡量的货币刺激更为突出(12%),但央行没有扩表反而缩表。

通过以上比较可以看出,疫情以来,各主要国家都在通过货币增发解决市场流动性问题,尽管鲍威尔说了美元无上限供应,这只是说给市场听的。以各国经济体量(GDP)作为参照,与其他国家比较,美国货币超发并没有太离谱——何况,美元不仅是美国的美元,还是世界的美元,还要为其他使用美元作为结算手段的国家提供流动性。

二

美元信用

二战后“布雷顿森林体系”美元是跟黄金挂钩的,拿着美元可以直接去美联储兑换固定数量的黄金,所以美元俗称美金。后来的石油美元,是美国跟沙特等这些中东石油输出国达成了一个协议,协议规定产油国只接受美元作为石油出口唯一计价和结算货币。

2012年,美联储宣布以通货膨胀率作为美元的政策框架,让美元跟通货膨胀绑定,也就是通过调整美元的发行量和利率把美国的通货膨胀率控制在一个固定的范围内。这个通货膨胀率是包括了一系列商品价格、反映美元购买能力的综合指标。美联储给通货膨胀率设定的目标是2%,如果通货膨胀偏离了2%,美联储就会通过调整利率和公开市场操作改变美元价格,保持美元购买力的稳定。

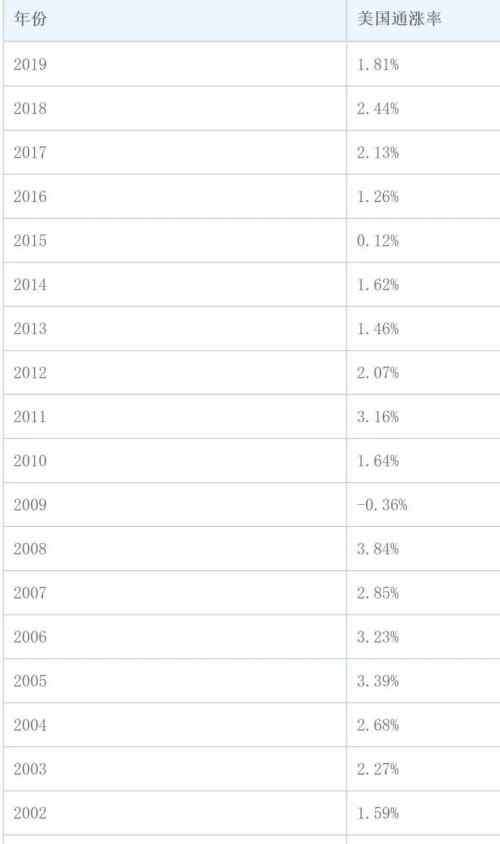

从2001年至2019年,美国通货膨胀率(CPI)波动幅度在-0.36%——3.84%之间,平均1.79%。无论是波动幅度还是均值,都处于相对合理区间。

美元已经摆脱了黄金和石油,成为信用美元,这个信用来自哪里?来自于对美元购买力的承诺,也就是通货膨胀率控制承诺。

美元之所以能保持自己的霸主地位,世界各国都把美元作为主要的储备货币,最根本的原因是大家相信美元币值能够长期保持稳定,不会大起大落,不会大幅度贬值。任何一个国家的货币要想取代美元,都必须找到一种方法,让全世界都相信,你做出的关于通货膨胀的承诺是可信的、可靠的。一种货币是否能在全球范围内流通,最关键的是建立起让全世界都承认的信用。美元信用的背后是世界第一的经济实力、军事实力和一套提供保证的制度体系。

三

美元霸权

美元霸权是指美元在执行世界货币职能过程中,给美国带来诸多经济利益,同时给其他国家经济造成各种负面影响,就是我们常说的铸币税。这种影响通过汇率浮动和货币自由兑换实现,SWIFT系统则为美国对其他各国进行经济制裁提供了技术手段。

(一)毛的薅法

在货币自由兑换情况下,如果美联储降息,部分美元会撤出美国,跑到利息比较高的国家去获得高收益;同时,由于美元利息下降,美元贬值。其后,美联储升息,美元回流美国获得高收益;同时,由于美元利息上升,美元升值。

在美元贬值过程中,美元跑到其他国家购买大量资产,推高所在国商品价格、资产价格——就像股市,大量资金涌入推高股票价格一样;然后,美元升息,从而升值,美元从所在国回流美国,所在国商品价格、资产价格迅速跌落——就像股市,大量资金撤出导致大跌一样,所在国就这样被美国薅了毛。

简单地说,就是:降息→贬值→出走→抬高他国价格;升息→升值→回流→搞垮他国价格;薅到毛。

特别注意啊,当美元流入别国商品市场,会给别国造成通货膨胀,但美国自己并没有通货膨胀,美元币值仍然是稳定的。

(二)美国没有通过超发货币、通货膨胀、美元贬值,薅其他国家毛

相当一部分人想当然说美国通过超发货币,导致通货膨胀,美元贬值,薅其他国家羊毛,尤其是美债持有国的毛。这个说法似是而非,严格意义上讲是不对的。

1、美国有没有超发货币?从媒介商品、服务交易所需的货币量来说,超发了。超发的货币主要到哪去了?美国的房市、股市和债市。所以我们看到美国房价高、股市一直涨。

债市的情况怎样?以美国国债为例,2019年末美国联邦政府债务余额23万亿美元,其中,美联储、美国社保信托基金持有8万亿,另外15万亿,美国本土投资者持有8万亿,国外投资者持有7万亿。就是说,23万亿当中,有16万亿是美国各类机构持有,占70%;国外机构持有的7万亿,占美国国债总额30%。如果美国通过超发货币薅其他国家的毛,一把薅下去,70%是自己的毛。

尤其是本土投资者那8万亿,几乎与外国投资者持有比例1:1,如果美国通过通货膨胀转嫁偿债压力给外国投资者,本国投资者要承担同样的伤害。美国国内国债持有者是一个有政治影响力的利益群体,通货膨胀对他们同样产生巨大痛苦。因此,美国政府通过通货膨胀减少债务价值的意愿不强、可能性不大。

2、美国有没有出现长期、持续通货膨胀?有兴趣的朋友可以去查,美国自70年代“滞胀”时期结束后,1983年以来,截止2019年,37年都没有长期、持续的通货膨胀,物价始终保持相对稳定。通货膨胀率最高在1990年,5.4%,37年平均通货膨胀率2.68%。

因此,可以说,美元币值始终相对稳定,不存在通过超发货币、通货膨胀、货币贬值,薅别国毛的情况。

(三)国际投资者为何不得不持有美元、美债?

一是安全性。无论是疫情爆发还是其他什么危机爆发,投资者对本金安全性的诉求显著超过对投资回报率的诉求。与日元、欧元、英镑相比,经济相对强劲的美国、币值相对稳定的美元,是全球范围内投资者避险的不二之选;同样,出于避险目的,国际投资者不得不大量购买美国国债,而要购买美国国债,手上也必须要有美元。

二是作为支付手段。据环球同业银行金融电讯协会(SWIFT)发布的报告显示,美元的交易使用率大大超过其他货币。2017年10月数据,美元交易使用率39.47%,为第一大支付货币;欧元使用率33.98%,为第二大支付货币;英镑、日圆、瑞郎和加元位列第三到第六位。进入2018年,人民币在国际贸易结算中的地位变化不大,据SWIFT发布的报告显示,2018年2月人民币在国际支付中所占比重1.56%,货币排名仍名仍然位列第七。

四

反对美元霸权

当前反对美元霸权的焦点,并非因为美元币值不稳定,也并非因为美元降息、升息,薅了其他国家的毛——薅毛的事,这么多年都忍了,不至于现在就忍不下去,或美元作为支付手段有什么重大缺陷。焦点在于,美国越来越频繁地通过SWIFT系统,今天制裁这个国家,明天制裁那个国家,搞得大家伙生意做不成。尤其特朗普上台以来,不仅制裁对手,还制裁盟友,大事、小事都“美国优先”,拿别国利益当臭狗屎,大家伙实在忍不下去了,才开始造美元的反。

造反不容易,尤其面对美国这个庞然大物。

(一)美元霸主地位依然稳固

据国际货币基金组织(IMF)数据,截至2018年6月,各国央行所持有的美债总额高达6.2万亿美元,2019年一季度美元在全球外汇储备中所占份额从2018年四季度的62.72%跌至62.48%,创下自2013年四季度以来的最低水准。虽然美元在全球外汇储备中的占比有些微降低,但这种极小的变化属正常的市场波动,不能说明美元地位下降已成趋势。何况,超过62%以上的占比表明美元作为国际储备货币地位仍然不可动摇。

根据IMF测算,在IMF特别提款权篮子中,各货币权重分别为:美元41.73%,欧元30.93%,人民币10.92%,日圆8.33%,英镑8.09%。仅从权重角度看,各种货币的权重与美元的差距仍然相当大。目前,虽然中国与其他不少国家共同发起成立了亚投行等国际金融机构,但不可否认,现有的国际货币体制仍然是美国主导下的IMF一统天下,而美国在IMF拥有一票否决权。要想改变美元的地位,在既有的国际货币体制中几乎是不可能的事情。

美元的超强霸主地位还来自美国强大的军事力量和科技力量的保护和支撑。一直以来,美国通过营造强大的军事力量并在海外建立了374个军事基地,向世界表明美国是世界上最安全的地方,也是国际投资者最安全的投资目的地。同时,美国通过吸引世界各地的顶尖人才提升美国的科技实力,令美国的科技水平始终走在世界前列,领导世界科技浪潮的兴起,确保美国经济始终有科技动力驱动,为美元带来经济安全边界。

(二)反美元霸权的势力仍是星星之火,尚未形成燎原之势

2019年1月31日,德国、法国、英国发表联合声明,宣布创建“支持贸易往来工具”(Instrument for Supporting Trade Exchanges,简称INSTEX),用于与伊朗商贸结算,避开美国制裁。2019年11月30日,INSTEX继续扩容,成员除了创始会员国德、英、法三国,又加入了比利时、丹麦、芬兰、挪威、荷兰和瑞典六个欧洲国家。INSTEX可能还会吸引更多的欧洲国家加入其中。欧洲国家创建的这个INSTEX,是一个以“去美元化”为目的的以物易物的交易系统,但这一系统绝不仅仅只限于贸易。随着INSTEX的快速扩容,将会在一定程度上削弱美元的金融霸权地位。

金砖国家正在打造名为“金砖支付”的统一支付体系,消费者有望借助专门手机应用,在金砖国家内实现跨国跨币种支付,跟INSTEX类似,简化跨国支付程序,减少对美元的依赖。

中国不断扩大与各国签订货币互换协议的范围。2017年,与中国达成货币互换的国家已有三十几个,货币互换总额达3.33万亿人民币,按当时汇率约合5300亿美元,到2018年货币互换规模翻了一番,截止2019年8月,总金额已经达到3.67万亿人民币。同时,中国不断扩大人民币在跨境贸易领域结算范围,2018年底,中国对外贸易用人民币进行跨境结算的规模已经达到了7万亿人民币。2019年前11个月中国进出口总额达到28.5万亿元人民币,超过四分之一用人民币支付,而不是通过美元结算。2018年3月26日,以人民币计价的原油期货在上海期货交易所正式上市,令中国去美元化之路朝前迈出了一大步。

委内瑞拉、伊朗和俄罗斯等,这些国家因为遭受美国的制裁,不得不在国际石油交易过程中选择其他国际货币进行结算。

在特朗普“没有敌人,就要制造敌人”思想指导下,越来越多的国家和地区对美国不满,对美元霸权感到愤怒。但咱们必须承认,美元目前所遭受到的挑战都是局部性的,并非全面性的。

要彻底改变现有的以美元一家独霸的国际货币体制是十分艰难的,要动摇美元在IMF和世界银行中的地位几乎是不可能的。虽然美国滥用美元霸权已经成瘾,但必须面对的现实是,目前还没有一种其他的货币能够与美元一较高下,美元仍然是唯一的选择,这也是美国敢于大胆玩弄美元霸权的原因。

1.《美元霸权 美元霸权暂时确实无解》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《美元霸权 美元霸权暂时确实无解》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guonei/64945.html