文章来源于信披一点通 转发注明出处

因为2017年的年报大部分上市公司还没有生出来

所以数据我先提取的2016年年度报告的

因为独立董事的薪酬也不会每年都做大幅的调整

所以2016年的数据还是有一定参考意义的

我们先来看下薪酬金额排名靠前的

通过上表我明白一个道理,那就是不管到了什么位置,都还有人生努力的方向,任何时候都不要自满

比如上面你只看到了单家上市公司薪酬金额最多的,其实《关于在上市公司建立独立董事制度的指导意见》规定了“独立董事原则上最多在5家上市公司兼任独立董事”,我们把上面的表格展开一下:

如果你认为上面就是全部了,那么你又图样图森破了,因为《关于在上市公司建立独立董事制度的指导意见》是中国证监会制定的,如果你家的独立董事出国兼任独立董事了,那么……我一直觉得国外的月亮比较圆,我也坚持认为国外独董的薪酬肯定比国内给的多。

从深交所咨询易的问题来看,不少公司也在关注这块,这说明在境外担任独立董事的情况还是存在的。不过需要注意一点的是,我国监管体系对于不超过5家的概念是境内外的加总,不仅仅是境内的独董兼任家数。

好吧,上面说完了发多少钱的问题,下面说如何发!

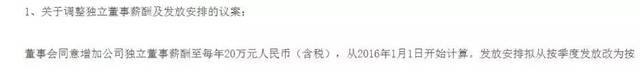

证监会《关于在上市公司建立独立董事制度的指导意见》规定:上市公司应当给予独立董事适当的津贴。津贴的标准应当由董事会制订预案,股东大会审议通过,并在公司年报中进行披露。

为什么是津贴而不是薪酬?

因为独立董事承担对董事会的监督职责,受聘于上市公司,但又不受制于治理层、管理层、大股东等等,津贴实际是对付出劳务的一种补贴。

那会计处理的时候到底算啥子呢?

根据《企业会计准则讲解2010》的解释,独立董事薪酬属于应付职工薪酬。但是又不和普通员工一样记在“管理费用-工资”下。

根据2014年修订的《企业会计准则第9号——职工薪酬》应用指南“关于职工和职工薪酬的定义”之“(一)职工的定义”规定:“职工,是指与企业订立劳动合同的所有人员,含全职、兼职和临时职工;也包括虽包括虽未与企业订立劳动合同但由企业正式任命的人员,如董事会成员、监事会成员等。在企业的计划和控制下,虽未与企业订立劳动合同或未由其正式任命,但为其提供与职工类似服务的人员,也纳入职工范畴,如劳务用工合同人员”。

会计科目和主要账目处理关于“管理费用-董事费”明确:董事费包括董事会成员津贴、会议费、差旅费等,独立董事津贴不入“管理费用-工资”。

那么到底是按月发,还是一次性发放呢?大部分上市公司的《董监高薪酬管理制度》里面都会有那么一句话“独立董事薪酬为年度津贴,按月平均发放”,有人说难道还有不按月的?必须的!

其实这个涉及到个人所得税的问题:

1、根据国家税务总局《征收个人所得税若干问题的规定》(国税发[1994]89号)第八条规定:关于董事费的征税问题:个人由于担任董事职务所取得的董事费收入,属于劳务报酬所得性质,按照劳务报酬所得项目征收个人所得税。

2、根据国家税务总局《关于个人兼职和退休人员再任职取得收入如何计算征收个人所得税问题的批复》(国税函[2005]382号)规定,个人兼职取得的收入应按照“劳务报酬所得”应税项目缴纳个人所得税;退休人员再任职取得的收入,在减除按个人所得税法规定的费用扣除标准后,按“工资、薪金所得”应税项目缴纳个人所得税。

再明确一点就是:如果个人在退休前兼职(或专职)其他公司的独立董事,则独董津贴应按照“劳务报酬所得”应税项目缴纳个人所得税;如果个人在退休后再任职于其他公司担任独立董事,则独董津贴应按照“工资、薪金所得”应税项目缴纳个人所得税。

《中华人民共和国个人所得税法实施条例》第二十一条规定:“劳务报酬所得,属于一次性收入的,以取得该项收入为一次;属于同一项目连续性收入的,以一个月内取得的收入为一次。”

国税发[1994]89号对个人所得税法实施条例第二十一条第一款中所述的“同一项目”,予以明确是指劳务报酬所得例举具体劳务项目中的某一单项,个人兼有不同的劳务报酬所得,应分别减除费用,计算缴纳个人所得税。

计算标准如下表所示(劳务报酬只对80%的部分征税):

劳务报酬的计税公式是:应纳税所得额=收入额-允许扣除的税费-费用扣除标准-准予扣除的捐赠额。

看着很乱是吧,没事,我们举个例子就可以解决啦~

比如某独立董事年度津贴是8万元,上市公司说,我每月发给你哈

那么实际上独立董事每月税前的津贴是8/12=6666.67元

超过4000元不足20000元,按上述表格进行计算应纳税额

应纳税额=6666.67*(1-20%)*20%=1066.67元

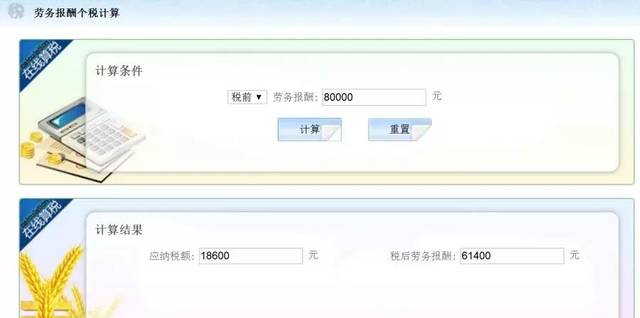

其实吧,这玩意也不用自己费尽巴拉地算,网上有在线的计算器

网址:

http://www.hnds.gov.cn/taxcalculate/reward.html

如果上市公司说,我年底一次性发给你哈

那么独立董事收入就超过50000元这一档了

应纳税额=80000*(1-20%)*40%-7000=18600

按月发放,全年共计扣个人所得税1066.67*12=12800.04元<直接一次性发放的18600元

So~如何发放还是适用于你和独立董事的亲密程度以及独立董事对税法的理解程度!

对了刚才说到一名独立董事在多家上市公司兼职的问题,那么对于独立董事的津贴所得应该各算各的,不应该加总计算。劳务报酬应该按次进行计税而不是合并计税。

还有刚才提到的公式里面有提到捐赠额是什么鬼?

比如说你家独立董事是一个非常好心的人,在路边看到流浪狗会给喂吃的,在公司看到加班的证代会给喂吃的,看到身世可怜的残疾人士会捐钱,看到苦逼的证代会发红包……

那么捐赠的部分对于独立董事的劳务所得在计算个人所得税的时候可以抵扣的。

比如某独董1月份取得劳务报酬50000元,同时向民政部门捐赠20000元给灾区,那么该独立董事1月劳务报酬应缴纳个人所得税金额计算过程如下:

捐赠上限=50000*(1-20%)*30%=12000

实际捐赠了20000超过该限额,故可免税的实际捐赠额=12000

50000*(1-20%)-12000=28000超过20000,应按30%计算

应纳税额=(50000*(1-20%)-12000)*30%-2000=6400元

最后再说下上市公司如何帮独立董事代扣代缴个人所得税的问题!

根据《中华人民共和国个人所得税法》第八条明确规定:“个人所得税以所得人为纳税义务人,以支付所得的单位或者个人为扣缴义务人”。因此,支付劳务报酬收入的单位或个人对扣缴个人所得税负有法律上的义务和责任。

单位扣缴税款后,到当地地税机关给收款人开具“代扣代缴完税凭证”,提供劳务的个人需要携带公司代扣代缴“个人所得税完税凭证”和相关材料到主管税务所代开发票,公司在取得完税凭证后可以在企业所得税税前扣除。代开发票事宜需要咨询公司所对应的主管税务所。

So~这个事是企业的事,不是独董的事,不要让独董自己去缴税哈,否则真的跑断腿啦~

今天关于独董薪酬发放的问题就到这里了,不知道你的问题解决了吗?

容!

1.《独董津贴该如何发?》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《独董津贴该如何发?》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/yule/18720.html