“问君能有几多愁,恰似满仓中石油。如若当初没割肉,而今想来愁更愁。”若论中国股民最惨痛的投资记忆,中国石油恐怕是需要记上狠狠一笔。

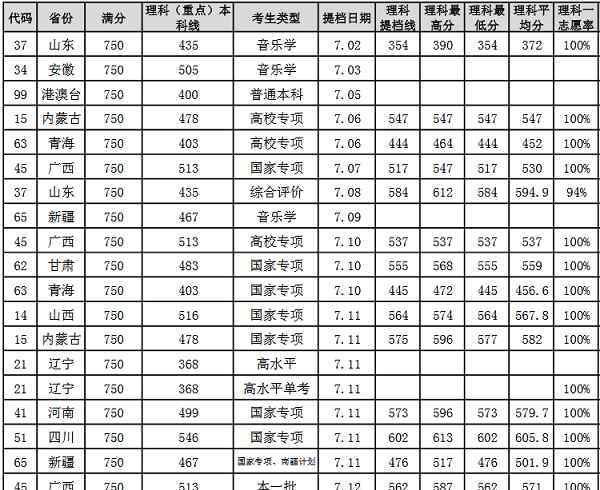

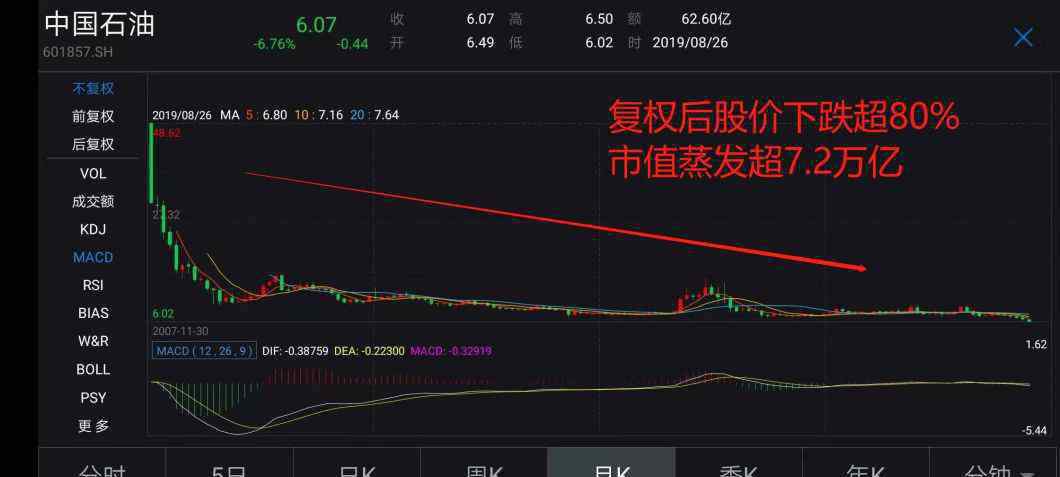

曾被视为“亚洲最赚钱公司”的中国石油,回归A股后的12年时间,股价屡创新低,价格跌超80%,市值累计蒸发超7.2万亿,“上市即套牢”成为一代股民的心中魔咒。

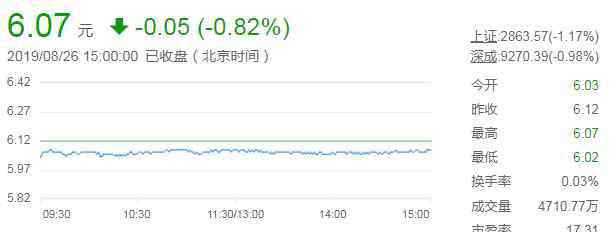

8月26日,中国石油开盘持续走弱,股价最低触及6.02元,跌穿2013年最低价位,刷新历史新低纪录。截至发稿前,中国石油报价为6.06元,跌幅0.98%,市值为1.05万亿。

从市值一哥到“套牢第一股”,跌落神坛的中国石油走势长熊,让信奉牛股神话的百万股民迟迟难以解套。是什么造就了中国石油的投资悲剧,这一问题更是引发市场各方的反思。

中石油股价再创新低

12年市值蒸发超7.2万亿

上市就套牢,这是中国石油留给投资者最惨痛的记忆。今年8月以来,中国石油股价跌跌不休,屡屡创下新低,重新引来市场一波争议和关注。

8月26日当天,中国石油开盘再次走弱,并创下历史最低价格6.02元。这一价格,实际上已经刷新8月15日当天创下的历史最低价格6.03元。相较于上市当天48元的最高价,中国石油总市值累计蒸发7.2万亿人民币。

那么,7.2万亿市值到底是一个什么概念呢?

与国家股市相比,去年巴西股市总市值才6.45万亿元,俄罗斯股市的总市值才4.06万亿元。7.2万亿相当于跌掉1个巴西2个俄罗斯股市的总市值。

相比单只个股,A股中的贵州茅台总市值已经超过1.3万亿元,港股腾讯控股总市值是3.2万亿元,美股苹果总市值是6.6万亿元。那么,7.2万亿相当于跌掉1个苹果、2.5个腾讯、6个茅台。

12年前,中石油刚上市的时候,市值还是茅台的几十倍,而如今,中石油1.05万亿的市值已经被1.4万亿的茅台"碾压"。

对于长线投资者而言,人世间最远的距离,可能就是“你在2007年100元买了茅台,而我却转身48元满仓中石油”。

从2007年上市至今,中国石油在上市交易首日即成为它股价历史顶峰。此后十多年时间,除牛市期间跟随性上涨外,中国石油其余时间总体均为横盘整理或震荡下行状态。

数据显示,从2007年11月5日至8月26日,股价从最高48.62元一路下跌至6.02元,复权后股价跌幅高达83%。

上市时泡沫痕迹严重

跟风巴菲特坑惨股民

曾经的中国石油,头顶着诸多光环,“亚洲最赚钱公司”、“中国总市值破万亿美元股票”,如今却跌落神坛,演变成“套牢散户第一股”,其泡沫的最终破灭实际有迹可循。

早在2007年上市之际,A股市场此番正在经历一波大牛市,上证指数甚至创下6124点历史新高,牛市行情下,投资者对已经在港股上市的中国石油,回归A股后的表现充满期待。

数据显示,中国石油上市首日动态市盈率超过60倍;随后当年“A+H”总市值超过1.1万亿美元,相当于美国石油巨头企业埃克森美孚石油公司的2倍多。此外,当年石油行业发展迅猛,国际油价一路飙升至140美元以上,引发市场广阔想象空间。围绕中石油的投资价值也成为当年市场讨论异常激烈的话题之一。

与此同时,跟风效应在中国石油的投资上更是表现得淋漓尽致。据悉,当年股神巴菲特“中国石油”港股中获得丰厚收益,引来一大波投资者的跟风。

早在2003年4月,正值中国股市低迷时期,巴菲特以每股1.6至1.7港元的价格大举介入中国石油H股23.4亿股,这是他所购买的第一只中国股票。

而在中国石油A股上市前两个月,巴菲特便清仓所有持股,套现277亿元港币,相比买入成本盈利超10倍。正是巴菲特赚钱效应,大大刺激了投资者高价买入中国石油当初新上市的股票。

而据投行人士分析,中国石油发行价过高造就了这只万亿美元市值公司的巨大泡沫。早在2007年,A股股市机制存在漏洞,国内上市“三高”症状明显,这也让中国石油发行价定价过高,同时承销商在上市开盘时刻意做市,造成开盘价虚高,成为中国石油漫漫长熊的重要原因之一。

如今,中国石油股价刷出历史新低,使其成为不少投资机构及散户的伤痛之地。据一位跟踪石化行业的分析师指出,石油行业整体表现低迷,油价下跌也造成了中国石油股价的下跌。由于市场需求的变化,中国石油背后的资源储备价值也随之下跌。

财经评论人叶檀曾对中石油上市做过这样的评价,“中国石油的上市过程像钓鱼,钓的是A股投资者。A、H两个市场发行价相差10倍以上,是个十足的奇迹,只能得出两个结论:中国石油在境外资本市场毫无定价权;境内的定价体制异常扭曲。中国石油A股发行之前,境外市场经历了一轮哄抬行情,当港股高达20港元左右时,A股发行创出天价。”

股价低迷背后,也是公司业绩表现难以获得市场投资者认可。数据显示,2018年中国石油实现营业收入23535.88亿元,较2007年的8350.37亿元增长15185.51亿元,增幅近两倍。对应的净利润为525.85亿元,2007年为1345.74亿元,锐减了819.89亿元。

“大盘杀手”威力减弱

中国石油权重不断降低

曾经有多辉煌,如今的现实就有多惨烈。

早在上市之际,中国石油就传出其在A股的影响力颇深,因买入需求过多而分流市场资金的说法,更有投资者总结出了“两油一挺,市场见顶”的规律。中国石油股价的异动,甚至成为A股市场的看空指标,成为让不少投资者颇感忌惮的“中石油魔咒”。

中国石油的股价对A股大盘指数影响到底有多大?不妨看几个数据:

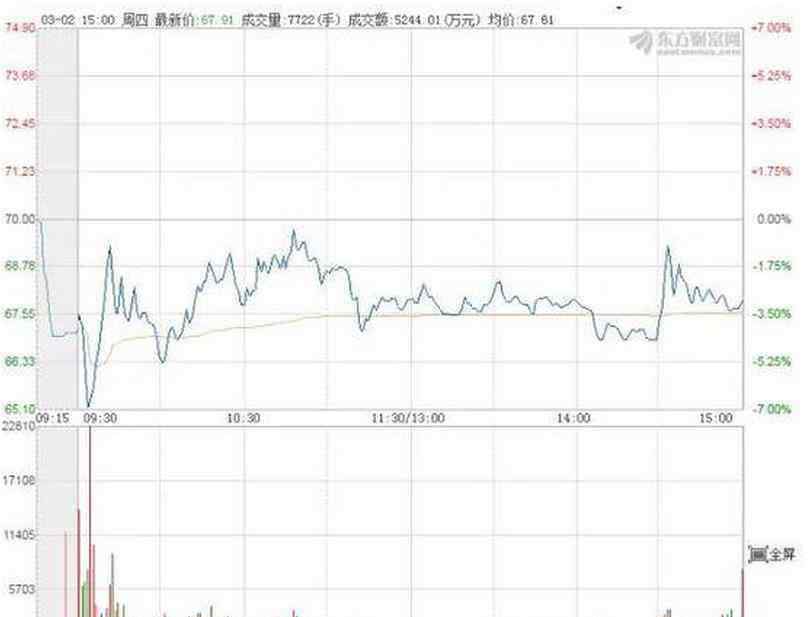

2007年11月5日,中国石油上市首日,尚未见顶的蓝筹股全部见顶。2008年1月17日 中石油破位下跌,深圳主板和中小板题材股确立长期顶部。

2008年4月24日、中国石油盘中涨停,6天后上证指数反弹结束见到长达7年的顶部3786点,2008年9月18日,中国石油再次盘中涨停,3天后上证指数见到短期顶部并在1个月内暴跌28.64%。

2013年5月2日 中国石油跌破了7.27元阶段低点,一个月后上证指数展开一段狂泻行情,17个交易日暴跌20%低见1849.65点长期底部。2015年8月24、25日 中石油两次触及跌停,上证指数连续2天超过2000股跌停,26日上证指数见到2850.71点短期底部。

2016年1月7日 中石油跌破2015年8月26日的7.57元低点,7天后上证指数砸破2850.71点底部。2019年5月6日 中石油盘中跌破长达11年的平台下沿7.22元,三大指数迎来向下跳空的缺口。

如此可见,无论是中国石油异动涨停还是屡创新低,都会引发主要性指数方向性的巨大变化。一方面,中国石油股价暴涨的时候,其它个股,特别是各种题材股一般都会下跌,而中国石油股价大跌,大盘指数更是迎来大跌行情。

时至今日,股价连连下跌、市值仅剩万亿的中国石油对A股指数的影响力却在逐步减弱。数据显示,从2007年11月19日至今,中石油在沪深300指数的权重,从1.89%下降到0.42%;同时,中石油在上证指数的权重,也从23.48%下降到3.20%,影响力逐渐式微。

百万股民黯然离场

中石油投资留下惨痛教训

伴随着中国石油股价不断走低,持股股民的损失可谓惨重。从上市开始至今,投资者从看好中国石油的未来到割肉离场,期间十多年经历的过山车心情,也让不少老股民难掩悲痛之情。

提及套牢中国石油,A股几乎可以变出一本段子集。“问君能有几多愁,恰似满仓中石油。”、“我站在中石油48元之巅,眼含热泪向山下俯瞰”、“中石油股价还不够买一升油”……

早在2013年,一位持有中国石油的中国投资问了巴菲特一个问题,“我46岁,46元买的中国石油,这辈子还有望解套吗?”而在中国石油赚过大钱的股神巴菲特并没有正面回答,而是给了一个更忧伤的回复,“20年”。

按照巴菲特的解释,如果中国经济持续向好,投资中国公司也会很好,因为公司一直赚钱,相对来说,成本就会变得很小。

“我不知道明年股票价格会发生什么样的变化,我长期持有,比如20年。石油利润主要是依赖于油价,如果石油在30美元一桶的时候,我们很乐观,如果到了75美元,我就不像以前那么自信。中国石油的收入在很大程度上依赖于未来10年石油的价格,我对此并不消极。”巴菲特这样回答了这位股民的疑问。

只不过,12年过去了,持有中国石油的投资者们对能否解套依然表示悲观。

股价的惨烈表现,让数百万股民选择退出这场耗时已久的博弈之中。数据显示,中国石油最巅峰时期拥有213万户股民,而到了2019年第一季度末,中石油还剩有53.33万户。

对于长期投资者而言,中国石油的这笔投资无疑是一次深刻的教训。保持冷静、拒绝跟风,寻找真正有长线价值的标的和品种,才能获得长期盈利。否则,很多买股票的经历就会和投资中石油一样,“一入市场套牢至今”,难以获得优质公司长期的股权回报。

1.《中石油上市时间 中石油上市12年市值蒸发7万亿 投资者能否解套依然悲观》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《中石油上市时间 中石油上市12年市值蒸发7万亿 投资者能否解套依然悲观》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/425530.html