2019年最后一个月的券商月报终于千呼万唤始出来。

截至1月9日20时05分,共有31家上市券商发布12月财务数据,月内31家券商营收总和为320.33亿元,净利润总和为124.62亿元。单月净利环比增速来看,27家券商净利增幅为正数,22家净利环比增幅超100%。其中国元证券、东北证券、华泰证券表现最为优异,净利增幅超10倍。

与此同时,记者以2019年前三季度业绩数据与最后三个月的母公司业绩简单相加,上市券商2019年全年业绩也基本浮出水面。

31家券商中,29家券商去年营收同比增长、30家券商去年净利润均同比增长,其中中信证券营收净利均位列第一。

对于这份赚“嗨”了的业绩表现,A股盘面也提前有所反应。今日,证券板块全线飘红,截至收盘,华安证券领涨,涨幅超5个点,证券行业指数涨幅为1.53%。

单月:中信重回第一,国元净利增幅逾16倍

12月券商业绩真是赚“嗨”了!

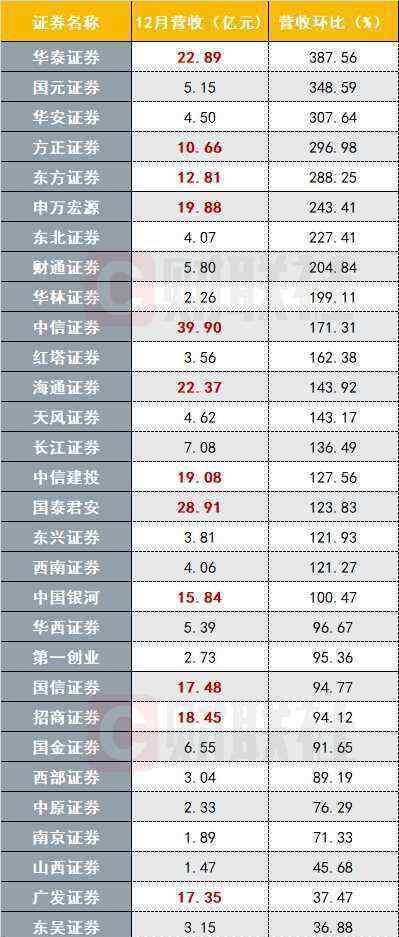

营收表现来看,共有中信证券、国泰君安、华泰证券、海通证券、申万宏源、中信建投、招商证券、国信证券、广发证券、中国银河、东方证券和方正证券等12家券商单月营收破10亿,然而11月仅有中信证券、国泰君安和广发证券3家营收高于10亿。

值得一提的是,中信证券12月再次登顶,营收高达39.9亿元。

营收环比增速上,31家券商均环比增长,19家券商增幅高于100%,增幅超3倍的有3家。其中,华泰证券、国元证券、华安证券排名前三;增幅超2倍的还有方正证券、东方证券、申万宏源、东北证券和财通证券等5家。

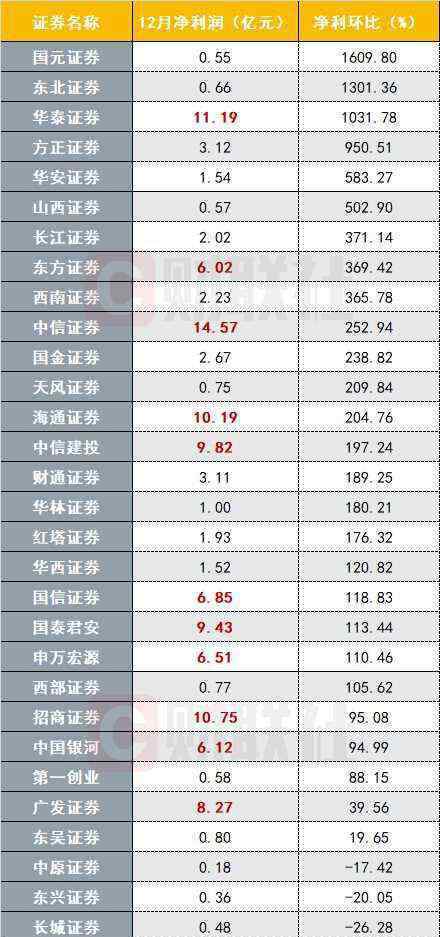

净利润方面,中信证券以14.57亿的业绩重回第一宝座、华泰证券、招商证券和海通证券3家紧随其后,分别为14.57亿、11.19亿、10.75亿和10.19亿。

另外还有中信建投、国泰君安、国信证券、申万宏源、中国银河和东方证券等6家净利润超5亿。

统计来看,共有10家券商12月净利超5亿,然而11月仅2家券商净利破5亿。

净利润环比增速上,27家券商净利增幅为正数,22家净利环比增幅超100%。其中国元证券和东北证券表现最为优异,12月净利增幅分别超16倍、13倍。

翻阅券商11月月报发现,国元证券和东北证券11月净利润分别0.03亿元和0.05亿元,因为基数较小,所以这些券商12月虽然仅有0.55亿和0.66亿元的净利润,但环比增幅却如此巨大。

净利润超11亿的华泰证券紧随其后,排名第三,其环比增速为1031.78%。

与营收增速全部保持增长不同的是,12月有南京证券、长城证券、东兴证券、中原证券4家券商净利润环比增速为负数,其中南京证券净利润环比下降58.25%。

记者注意到,2019年12月初,交易所向南京证券曾下发正式的纪律处分决定文件,对南京证券予以暂停股票质押式回购交易相关权限3个月的纪律处分,即自2019年11月30日至2020年2月29日,不得新增股票质押式回购交易业务初始交易。

然而,股质业务却是南京证券业绩主力军之一,2019年半年报曾披露,南京证券股票质押回购业务实现利息收入0.88亿元,同比增长36.42%。从这个角度来看,南京证券净利润环比下降近60%或与股质业务暂停有关。

各项业务全面回暖,12月证券指数累计涨幅超18%

12月券商业绩为何大爆发?对于券商而言,这是一个“关门红”的收官月,经纪、自营、信用和投行业务都全面回暖。

经纪业务方面,市场活跃度上升。2019年12月,A股成交量为1.05万亿股,成交额11.24万亿元。按照日均成交额来计算,12月日均成交额为5107.76亿元, 较11月而言环比上涨26.34%。

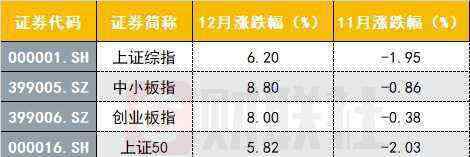

自营业务上,12月A股市场表现强劲,五大指数全线上涨。具体来看,上证综指累计上涨6.20%,中小板指累计上涨8.80%,创业板指累计上涨8%,上证50指数累计上涨5.82%,沪深300指数累计上涨7%。

注意到,自2018年三季度以来,自营开始成为券商业绩贡献最大的业务板块。2019年前三季度,券商自营业务占比提升,达30.96%,较2018年同期的21.65%高出9个百分点,进一步带动业绩增长。

与此同时,债市12月虽稍逊色于11月表现,但也保持上行状态,中证综合债12月累计上涨0.62%、中证综合债累计上涨0.27%。

信用业务上,截至12月31日,两市融资融券余额为10192.85亿元,环比增长5.62%,同比增长34.88%。值得一提的是,两融余额上一次破万亿元还是在2018年4月16日,也就是说,这中间时隔20个月。而历史上两融余额首次突破万亿大关是5年前的牛市初期。

投行业务更是大爆发,2019年12月,IPO、增发规模分别为506亿元、1063亿元;分别环比+25.87%、+374.55%。

春江水暖鸭先知,各项业务回暖,证券板块也表现不俗,12月证券行业指数累计涨幅为18.58%,远超大盘表现。

从各券商表现来看,南京证券以月内68.32%的涨幅位居第一,另有天风证券、中信建投、浙商证券、方正证券、华安证券、东兴证券等6家月内累计涨幅超20%,分别为37.31%、35.77%、32.97%、29.60%、22.07%、21.33%。

全年:30家券商净利增长,9家券商券商净利破50亿

2019年整年,沪深两市A股成交量为125711.49亿股,成交额1268752.51亿元,两市日均成交额为5571亿元,较2018年增长约1500亿元,同比增36.85%。

与此同时,2019年全年累计上涨达22.30%的沪指创下了近5年来的最大年度涨幅,而同年涨幅分别达41.06%和43.79%的中小板和创业板也创下了近4年来的最大涨幅,深证成指则以44.08%的年度涨幅创下近10年来最大年度涨幅。

指数稳固走高的同时,A股的活跃度也进一步得到复苏,再加上科创板的催化,券商2019年全年业绩增长无虞。

随着12月份上市券商月报公布,2019年上市券商整体业绩大致浮出水面。与预期一致,2019年券商业绩整体呈现上涨趋势,29家券商2019年全年营收同比增长、31家券商2019年全年净利润均同比增长。

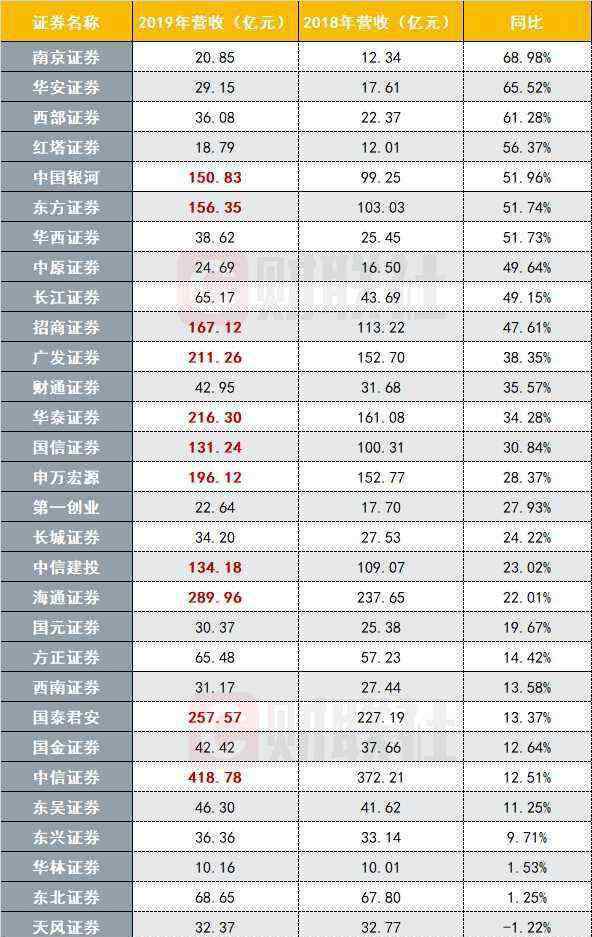

营收方面,中信证券、海通证券、华泰证券、广发证券和申万宏源为前五,营收分别为418.78亿元、289.96亿元、216.3亿元、211.26亿元和196.12亿元。前五的门槛提到接近200亿元。

营收同比增速来看,南京证券、华安证券、西部证券、红塔证券和中国银河为前五,增速分别为68.98%、65.52%、61.28%、56.37%和51.96%;增速均超过了50%。

净利润方面,中信证券、海通证券、国泰君安、华泰证券、广发证券为前五位,净利润分别为150.99亿元、89.54亿元、82.97亿元、81.20亿元和73.56亿元。

净利润破50亿元的有中信证券、海通证券、国泰君安、华泰证券、广发证券、招商证券、申万宏源、中信建投和中国银河。

净利润增速来看,长江证券以589.83%的超高增速跃居第一,中原证券、西南证券、第一创业和西部证券也以超过200%的增速位列前五,此外,还有东吴证券和东北证券增速也超过了200%。仅天风证券一家净利负增长,同比下滑2.74%。

此外,2020年1月5日晚间,华林证券公布了2019年度业绩预增公告,这也是上市券商首份业绩预增公告。数据显示,华林证券预计其2019年全年盈利4.3亿元至4.5亿元,比上年同期增长25.29%至31.09%。

展望2020:头部券商享α溢价

展望2020年证券板块,行业一致看好。

国泰君安2020年度策略表示,资本市场改革继续推进,2020年A股市场盈利与估值均有一定修复空间。看好保险、券商板块。其中证券行业受益于“深化资本市场改革12条”逐步落地,资本市场监管适度放松,及A股市场有望表现稳健。

招商证券表示,2020年证券公司政策和流动性两大核心催化剂确定性都较为明朗。综合考虑行业机会、公司资源禀赋和客户基础,以及对转型机遇的把握能力,个股方面强烈推荐行业龙头与特色券商。

中泰证券非银分析团队认为,资本市场改革加速,推动证券行业做大做强,持续看好龙头竞争力提升,板块迎来配置窗口。2019年市场交易量回升,行业基本面改善,资本市场改革带来机遇与挑战,监管推动证券行业做大做强,龙头机构和创新业务占优。

方正证券分析师左欣然表示,宏观逆周期调节和打造航母级头部券商是未来券商主要估值逻辑。宏观来看,货币政策保持稳健,但加强逆周期调节政策不断,流动性相对稳定,支持券商估值中枢。

政策红利上,证监会发文打造航母级证券公司,在规模上鼓励充实资本、并购重组;在业务内容上支持衍生品业务、并购融资、股权激励;在创新方式上鼓励信息创新、国际化布局。头部券商将进一步享受行业政策红利,享受α溢价,提升估值水平。

天风证券非银分析师判断2020年至少15家外资券商将进入中国市场,这会显著影响监管思路,进而推动创新业务发展。这个过程也或将伴随着中资券商的并购事件进一步增多,形成“航母级券商”。

该分析师进一步表示,注册制改革大背景下,证券公司将从通道型向综合型投行变,“投行+PE”新模式可提升头部券商的ROE。投行将从通道发行回归定价与销售本源,投行业务将呈多元化。证券公司需要具备卓越的综合服务能力,并基于此能力打造“投行+PE”的新商业模式。

我们判断来自于“投行+PE”的收入比重将会逐步提升,证券公司的杠杆率将会因此逐步提升,若股权投资规模与投资收益率达到预期,ROE将会迎来上行拐点。在“投行+PE”这一赛道中具备竞争优势的证券公司大概率将会享受估值溢价,而这要求研究、投行、投资等业务条线均强且可有效协同。

1.《2019券商排名 2019年券商业绩排名出炉 盘点这份赚“嗨”了的券商业绩》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《2019券商排名 2019年券商业绩排名出炉 盘点这份赚“嗨”了的券商业绩》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/491495.html