哈药集团风光不再

哈药最为风光的时期,早已过去。

哈药集团成立于1988年,但作为一家医药行业的公司,其早期的发展并非从产品本身出发,而是依靠大量的广告、请明星代言等“偏方”来促进产品的销量,从而提升业绩。

一年超过30亿元广告费的“哈药模式”,的确让哈药集团在短时间内将知名度打响,2010年以前成为了哈药集团无比缅怀的黄金时期。净利润从2005年的4.56亿元开始增长,2010年达到了11.3亿元的巅峰。同时,2010年哈药营收高达125.35亿元,“哈药模式”一时风光无限。

但这样的套路注定无法长久。看看以前的“脑白金”,现在早已看不见其刷屏的身影。2011年开始,哈药集团陷入了转型危机,该公司在2011年半年报时表示,公司将加速产品结构战略布局调整,以应对业绩波动。

哈药集团这艘“药企航母”,也开始随着行业的波动而慢慢沉没。

为了改善哈药集团的业绩,作为外部投资人的中信资本,曾建议哈药在北京或上海建立研发中心,以此吸引优秀的研发人才,但最后不了了之。

无法培养长期的优秀人才,中信资本将希望放在了海外企业身上。

公开资料显示,中信资本曾建议哈药集团通过并购的方式增加新产品品种或者新业务,但哈药集团特殊的企业体制,收购一事的阻力极大。中信资本曾试图在2010年促使哈药集团通过子公司收购了美国辉瑞公司在华的某动物疫苗业务,交易价格为5000万美元,但收购后哈药集团并没有得到预期内的效果。

一次海外收购的不成功,并没有让哈药集团停下脚步,海外投资成为了哈药集团转型的希望所在。

投资美企再遇滑铁卢

海外投资,离不开中信资本这个牵线人。

2018年,中信资本为哈药集团引进了美国知名的保健品企业——GNC,为人所熟知的“安利”,正是GNC旗下的直销品牌。哈药集团希望通过投资GNC来充实自己的产品线,毕竟投资了GNC的话,那GNC的成绩就可以算作是哈药的成绩,还能进一步说服投资人。

只不过,投资美企的难度可不是哈药想象中那么简单。

GNC作为全球知名、连续20年被评选为美国第一的营养品专业零售品牌,要历史有历史、要品牌有品牌、要产品有产品,几乎是哈药集团“完美”的投资对象。

截至2018年,美国GNC在全球50多个国家和地区的零售实体约8800家,提供1500种以上的健康产品。而当年,哈药集团向GNC支付了1亿美元后,获得了等同于转股后的40.1%的股权,并且得到了GNC在华业务的独家推广、分销等一系列权利。

2018年,对于GNC和哈药集团来说,是“完美”的一年,一方得到了想要的资金,另一方则得到了期待已久的股权。但问题,同样隐藏在“完美”之中。

数据显示,GNC的“盈亏”极为诡异。2016年GNC亏损2.852亿美元,2017年亏损1.503亿美元,但唯独交易的2018年实现盈利收入0.698亿美元,此后2019年GNC再次亏损0.351亿美元。

而哈药集团在后来的优先股交易中继续充当了“冤大头”的角色。据悉,交易前GNC每股价格不过4.62美元,但哈药集团耗资近3亿美元认购GNC的可转换优先股,转股价格为5.35美元,妥妥的溢价收购。

就连上交所都紧急发出问询函,要求哈药集团说明为什么要花费巨资来收购一家亏损的海外企业。“钱袋子”并不富裕的哈药集团,挥舞着美元回应称,GNC可以丰富公司的产品线,并带来协同效应。

然而,钱是花出去了,但哈药集团依然没有得到相应的收益,反而更像“一棵韭菜”。

数据显示,2019年保健品占哈药营收比例仅为1.37%,而这一比例在2017年尚且还有3.41%。换言之,哈药集团投资以后毫无效果,基本可以归类为“投资失败”。

哈药集团曾公开表示,认购GNC发行的可转换优先股,一方面可以获得稳定的固定收益,还能转为普通股;另一方面,可以提升公司形象,丰富产品线带来协同效应。

哈药集团董事长 张懿宸

直女财经首席分析师万雯琦向时代周报记者表示,哈药集团本身这几年保健品业务发展缓慢,药品盈利空间收窄,收购GNC这个国际知名保健品牌无可厚非。但问题就出在两者之间存在很大的信息差。

国内的企业可能不了解海外企业的真实运营状况。GNC在2011年进行举债回购股票后,没有充足的现金流进行广告宣传和电商扩展,存在严重的高负债和弱增长。所以哈药相当于自己揽了一篮子债务。

哈药集团所说的协同效应看不见,如今就连投资的固定收益都可能收不到。

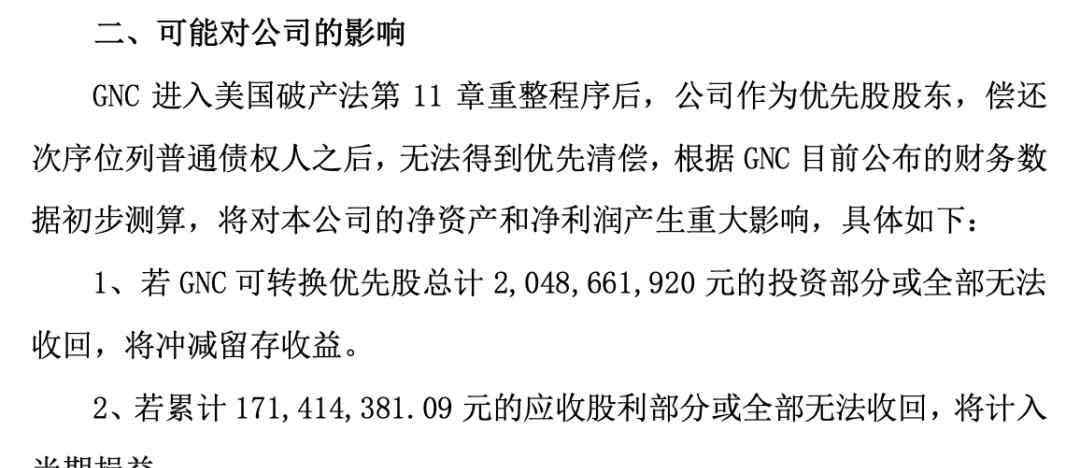

据哈药公告显示,截至2020年3月31日,该笔投资账面价值仅为8.98亿元人民币,产生的综合收益损失近11.65亿元。并且,累计营收股利1.7亿元人民币存在部分或全部无法收回的风险。

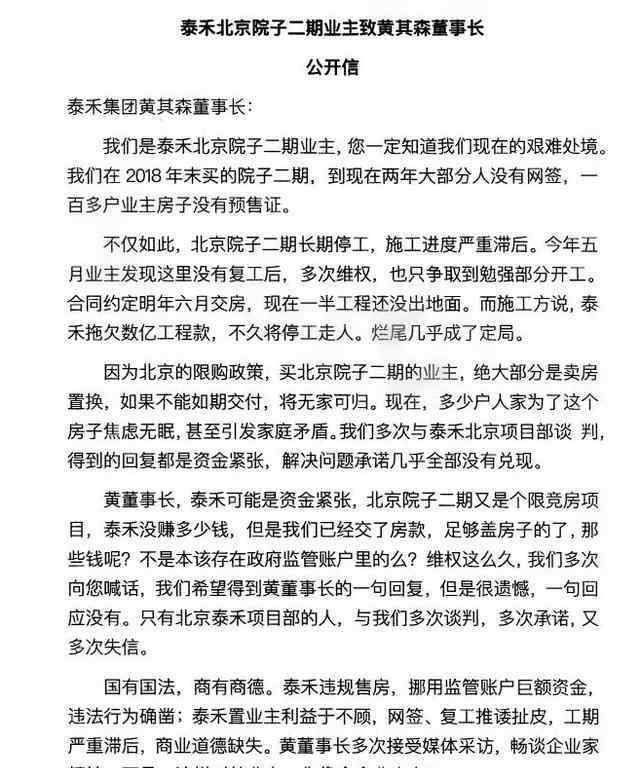

哈药公告截图

“20亿元打水漂”,已是哈药集团投资者们的预期之内。

对此,有投资者认为,明知道亏损也要强行收购,背后肯定有公司运营以外的原因,要查一查为什么要掺乎进一家业绩如此之差的美国企业?

投资有风险

实际上,关于哈药集团在美国“踩雷”的猜想多种多样。

有投资人士表示,能将生意做大的没有一个是傻子。也有投资人士认为,2016、2017年大亏损,收购的2018年盈利,这完全就是为了高价收购设计的财务套路。甚至还有投资人士质疑,像是在洗钱。

投资者评论截图

尽管没有确切的证据证明中企投资美国企业容易出现“踩雷”现象,但在实际的投资过程中,出现“踩雷”、财务欺骗等现象并不令人意外,毕竟投资有风险。

纵观中企对外投资历史,发生在美企身上收购“踩雷”的事件并不少,毕竟商业世界里,有成功自然也就会有失败。

金融分析师马赛向时代周报记者表示,如果说以前“踩雷”算是交学费的话,那么今时今日出现“踩雷”的情况就让人有点无语,原因有很多,比如对收购对象当地的法律法规不熟悉、并购对象管理团队不给力等等,但这并不是导致投资失败的理由。

有业内人士表示,像哈药这样的例子其实还不少,中国企业收购海外企业,还是得建立在充分调研、以及自己背景够硬的基础上。

1.《哈药集团要黄了 投资美企遭遇滑铁卢 哈药集团20亿元血本无归》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《哈药集团要黄了 投资美企遭遇滑铁卢 哈药集团20亿元血本无归》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/506543.html