作者 | 熊大

数据支持 | 勾股大数据

10月30日晚,华兰生物三季报出炉,公司前三季度营收30.73亿,同比增长16.46%,归母净利润9.64亿,同比仅增长0.04%,扣非归母净利润8.75亿,同比下滑1.89%。

作为一家在血制品和疫苗业务都被投资者一致看好的医药上市公司,这样的数据可能伤了不少人的心。2020年11月2日盘中,华兰生物股价多次被砸至跌停板,最终以46.08元/股的跌停价收盘。

华兰生物一向是医药股中浓眉大眼的白马股之一,没有什么乱七八糟的并购,血制品和流感疫苗两块业务都是不错的赛道,财务层面可圈可点,可是,从股价上看,市场已经出现了分歧,怀疑的声音也变得多了起来。

下面,我们就来聊下这家最近股价大跌的医药白马股。

一、销售费用的秘密:隐藏利润了吗?

为什么华兰生物前三季度利润几乎没有增长,出现了增收不增利的问题?

问题的关键,在销售费用。

2020年前三季度,华兰生物的总营收为30.73亿,销售费用为5.67亿,其中,第三个季度的销售费用为4.82亿,同比增长149.62%,第三个季度的营收为16.86亿,同比增长36.45%,营收销售费用一对比,很明显,第三季度的销售费用增长得实在太快了。

分季度看,2020年Q1、2020年Q2、2020年Q3的销售费用率分别为5.20%、7.10%、28.57%,所以,华兰生物2020年增收不增利的原因,主要就在于2020年Q3销售费用的大幅增长,销售费用严重吞噬了利润,2020年Q3销售费用率高达28.57%,也是华兰生物从2004年上市以来销售费用率最高的一个季度。

销售费用的异常增长,根据华兰生物的披露,主要是子公司华兰生物疫苗股份有限公司销售推广咨询费增加所致。

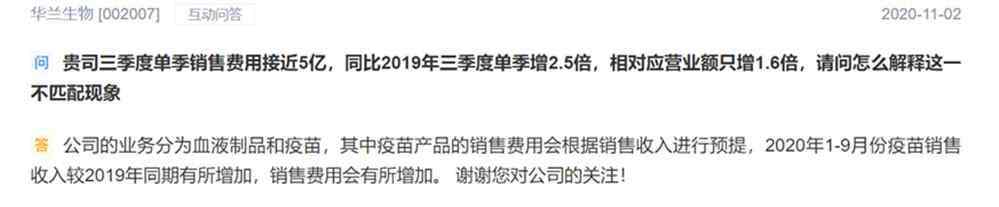

针对销售费用在第三季度大幅增长,有人质疑华兰生物通过预提销售费用的方式人为调节隐藏利润。

这种怀疑的背后逻辑,主要是华兰生物下属的疫苗公司筹划在科创板上市。

华兰生物在上半年启动分拆疫苗公司上市事宜,同时疫苗公司还引入了河南高瓴骅盈企业管理咨询合伙企业两名战略投资者。

而根据证监会发布的《上市公司分拆所属子公司境内上市试点若干规定》中,其中一个分拆的条件就明确要求,“上市公司最近1个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%”,而疫苗业务是华兰生物非常重要的业务,如果华兰生物对疫苗公司应享有的利润超出了50%这个规定,就不符合分拆上市。

实际上,这种质疑的可能性很小。

首先,从财务数据看,华兰生物持有疫苗公司75%股权,2018年、2019年疫苗公司的净利润分别为2.70亿及3.75亿,华兰生物在2018年及2019年合并口径的归母净利润分别为11.40亿及12.83亿,这两年华兰生物按权益享有的疫苗公司的净利润都不超过归母净利润的四分之一。

另外,2020年上半年疫苗公司并没有什么收入。2020年上半年,疫苗公司营收为-372.89万,净利润-2,528.01万。营收出现负数的原因,是上半年疫苗有出现退货。

“阴谋论者”认为,华兰生物为分拆疫苗公司上市而提前计提销售费用隐藏利润,但是,2019年华兰生物按权益享有的疫苗公司的净利润未超过归母净利润的四分之一,上半年疫苗公司也是亏损的,从2018年、2019年及2020年中报财务数据看,华兰生物应享有疫苗公司的利润占比离50%的标准还有较大差距。

其次,流感疫苗收入确认本身具有季节性。一般来说,流感疫苗是从下半年9月份开始接种的,所以,疫苗收入的确认更多会体现在第四季度。

最后,正常情况下,销售费用推广对应的应该是疫苗批签发数量增长下后期销售的预计增长。华兰生物截至9月底四价流感疫苗的批签发数量为800多万支,截至10月底,批签发数量超过了1000万支。根据公司董秘在深交所互动易上的回复,四季度流感疫苗的批签发量会超三季度。

而根据11月4日疫苗公司首次公开发行股票并在创业板上市辅导工作总结报告,截至2020 年10 月31 日,疫苗公司生产的流感疫苗已有累计约1283.04 万剂获得批签发放行,实现疫苗产品销售收入约13.07 亿元。

综合来看,华兰生物通过提前确认销售费用隐藏疫苗公司的利润,从而满足分拆疫苗公司在科创板上市的要求,这种质疑的可能性很小。

疫苗公司目前已上市的疫苗产品包括流感病毒裂解疫苗、甲型H1N1流感病毒裂解疫苗、四价流感病毒裂解疫苗、A群C群脑膜炎球菌多糖疫苗、ACYW135群脑膜炎球菌多糖疫苗、重组乙型肝炎疫苗,其中流感疫苗是疫苗公司主要的利润源,结合疫苗公司首次公开发行股票并在创业板上市辅导工作总结报告上的数据,公司疫苗的利润应该会在第四季度放量。

二、股价为何大跌?

股价方面,今年由于新冠疫苗题材概念,华兰生物的股价曾一路大涨,在2020年8月4日冲上最高的76元/股,但随着医药股回调,加上华兰生物新冠疫苗研发进度缓慢,三季报又出现销售费用大增,增收不增利的问题,股价较最高点已经跌去了3成,最新的11月6日收盘价为45.15元/股。

关于股价暴跌,探雷哥是这样认为的。前期市场炒作新冠疫苗题材,爆炒后的众多医药股包括华兰生物这样的白马股,股价难免有泡沫成分,另一方面,华兰生物三季度业绩爆冷,媒体报导的流感疫苗供不应求的情况并没有在华兰生物三季度的业绩上体现,当下业绩对股价应该造成了不小的冲击。

不过,如果长远来看,华兰生物有比较稳的“基本盘”。

业务上,华兰生物的血制品及疫苗两大业务都是比较好的赛道。血制品业务具有稀缺性,公司与天坛生物、上海莱士、泰邦生物属于一线梯队,都是采浆量千吨级别的血制品企业,疫苗业务中,公司四价流感疫苗在2019年批签发数量约占细分行业比例的86%,此外,华兰生物还布局了单抗业务,开展创新药和生物类似药的研发和生产。

财务上,我们可以简要看下华兰生物的表现。

一是资产负债表强劲,2010年以来公司每年的资产负债率保持在12%以下,截止到2020年9月底货币资金及银行理财产品合计为34.15亿,约占总资产的38.66%,目前仅有4.5亿短期借款。

二是成长性较好,公司营收从2004年上市当年的3.21亿增长到2019年的37亿,年均复合增长率为17.71%,净利润从4,135.83万增长到2019年的13.79亿,年均复合增长率为26.34%,其中2018年长春长生疫苗造假,而当年华兰生物四价流感疫苗上市,迅速占据市场,成为华兰生物疫苗业务利润的新增长点。

三是盈利能力稳定,公司近几年综合销售净利率保持在30%以上,如果分业务看,血站品业务的销售毛利率在60%左右,仅次于A股的上海莱士,在同行中属于稳定的第一梯队,疫苗业务的销售毛利率则超过了80%。

四是在收益质量方面,公司2019年的净利润现金保障倍数接近1倍,不过,2020年三季度应收款增长较快,应收款账面价值从2020年Q2的9.15亿增长到18.88亿,导致前三季度经营性现金流与净利润差距拉大,目前应收款的周转效率有所下滑,收益质量显得逊色一些,在2020年年报中,我们还需要持续关注。

结束语

昨天,冠脉支架全国集采开标,入围企业杀价惨烈,平均降价超90%,但是,对华兰生物来说,目前血制品未纳入国家集采,而四价流感疫苗属于二类疫苗,集采对价格数量的影响应该是比较有限的。

探雷哥认为,应该更多的观察和思考一家公司的“基本盘”与行业逻辑,对华兰生物来说,血制品领域是一个门槛较高稳定增长的行业,四价流感疫苗虽然后来者不少,比如还未正常批签发的武汉所生物制品研究所、北京科兴等,但目前华兰生物在这块仍具先发优势,且中国流感疫苗接种率很低,市场还存在增长空间。

所以,长期投资者,大可以不必太在意眼下一城一池的得失。

1.《疫苗股票 血中茅台、疫苗大王,为何股价大跌?》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《疫苗股票 血中茅台、疫苗大王,为何股价大跌?》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/558528.html