作者: 笃慧 谢鸿鹤 郭皓 赖福洋

来源: 中泰证券

2020年01月02日

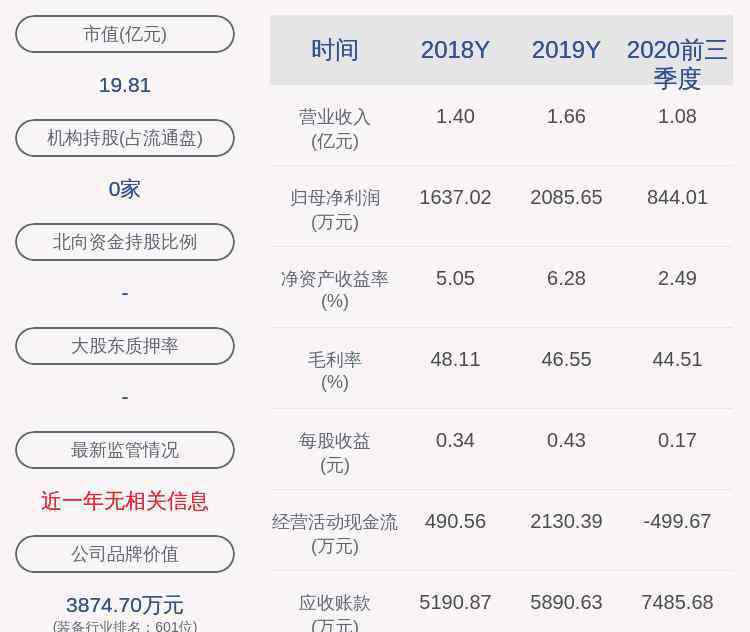

不锈钢棒线材领域龙头:永兴材料长期专注于不锈钢棒线材领域生产,目前年产量近30 万吨,市场占有率7.62%,仅次于青山集团位居市场第二。随着公司2019 年技改投资的完成,未来其棒线材产量仍有3-4 万吨提升空间。从上下游产业分工协作角度来看,永兴处于产业链条偏前端坯料供应环节,冶炼锻造的不锈钢材料作为核心原料提供给下游的久立、武进以及宝银等生产企业进一步加工成高性能特殊合金管及锻压件。由于不同公司产品定位略有差别,其对应的细分市场订单差异较大,就永兴而言,2019 年上半年来自于石油炼化、机械装备以及电力行业的需求依然占据绝对主导,营收占比分别为50.1%、30.1%以及9.2%,尤其是前两者,影响更甚。

不锈钢需求维持高位、且存在进一步改善的可能:我们经过相关性分析,发现公司盈利大致滞后油气资本开支一年左右时间,而三大油企的资本开支更多受油价影响,近几年布伦特原油价格虽然大幅波动,但整体价格中枢依然维持在60 美金上下,未来只要价格不是回到前期的极低值,现阶段油价对于大多数油气公司而言依然存在可观的盈利空间,这决定了三大油企的资本支出具备可持续性。考虑到油价-油气投资的传导也存在一定时差,大约半年左右,即便做一个相对谨慎的假设,2020 年上半年油价出现趋势性回落,三大油企资本开支至少也将维持到2020 年下半年,对应永兴不锈钢棒线材盈利在2021 年下半年之前都存在支撑。此外,由于2019 年制造业投资持续低迷,这对不锈钢线材的订单形成明显拖累,但制造业投资作为后周期指标,随着工业企业盈利整体触底,未来一年内存在回升的可能,由此带来的制造装备领域的不锈钢订单值得期待;

产品定位中高端、供给新增有限:虽然未来不锈钢棒线材的需求相对乐观,但若供给端存在较大增量,行业盈利水平仍有下行可能。由于永兴不锈钢产品定位中高端市场,下游对接诸如三大油企、电力锅炉厂这样的大型国有企业,产品存在较高的认证门槛,并且一旦进入客户粘性较强,市场份额相对稳定。虽然未来部分企业存在一定产能投放计划,但由于其坯料来源海外,在当前国内对不锈钢反倾销加大的背景下实际投放或低于预期,并且由于新增产能多集中在中低端市场,其对石化、电力等高端市场的冲击更小。我们预计受益于在中高端市场的长期布局,2020 年永兴吨钢盈利仍有望维持高位,再考虑到其棒线材产量存在进一步提升空间,公司传统不锈钢业务盈利不降反升的概率较大;

击水中流、依托锂云母提锂切入新能源市场:永兴虽然长期深耕于不锈钢棒线材领域,但上市以来,伴随着融资渠道不断丰富,公司在做强原有主业的同时,积极布局第二产业。经历长期论证与探索之后,公司于2017 年9 月成立永兴新能源,正式宣布进军锂矿的采选及制造。目前公司已经拥有花桥、花锂两大矿业公司,年选矿能力分别达到120 万吨、50 万吨。永兴通过收购国内优质矿山资源,依托锂云母提锂技术,实现了对资源、采矿、选矿到碳酸锂深加工的全产业链布局。目前公司万吨级碳酸锂项目即将完成产线调试工作,2020 年有望达到完全投产状态;

锂行业大周期触底:自2018 年碳酸锂价格见顶以来,锂价持续阴跌,但未来行业供需格局有望迎来转折。一方面是,价格重挫之后当前锂价已经跌穿众多高成本区域企业盈亏平衡线,2019 年下半年以来“西澳”产能出清信号不断,我们预计2020 年全球锂供给33.84 万吨,环比增加1.13 万吨,远低于2019年4.7 万吨的行业增幅;另一方面,在新能源汽车市场的快速放量与“5G”换机潮的推动下,未来行业需求将再次迎来迅猛增长,预计2020 年我国终端锂用量达到31.4 万吨,同比增速22%,需求增速较2019 年快速提升10 个百分点。

综合来看,锂行业供需两端的积极变化将导致行业过剩缺口大幅收窄,而一旦产业链在需求爆发之际进入再库存阶段,供需的扭转有望推动锂价在未来某个时点迎来触底反弹,产业曙光将至;

全产业链布局、向成本要竞争力:对于锂这样的强周期行业而言,产品高度同质化,行业竞争本质上是成本端的比拼,位于行业边际成本曲线底端的企业将脱颖而出,并持续赚取超额利润。从各产家在行业成本曲线的分布来看,由于过去锂云母提锂技术尚未成熟,腐蚀性元素较多导致设备经常停产维修,产量受限之下成本居高不下,众多锂云母提锂公司逐渐沦为行业高成本产能。但随着技术的不断进步,这种现象已经得到逐步改善,目前不少锂云母提锂企业的成本已经低于锂辉石提锂的平均水准。而对于永兴而言,由于公司已经完成了全产业链的深度布局,资源禀赋的优势或将使其在成本端的比拼中脱颖而出;

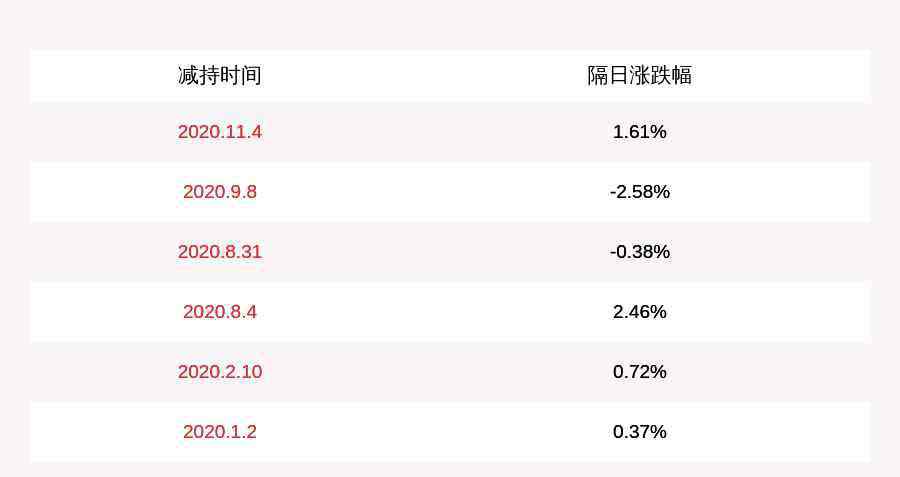

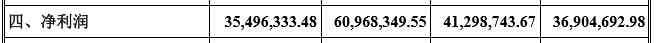

投资建议:从某种程度而言,不锈钢领域已经成为公司现金牛业务,石油炼化和电力领域的较高认证门槛导致其订单稳定,伴随着其产销量和产品结构的进一步提升,未来公司不锈钢业务盈利依然有望维持高位。而另一方面,虽然目前锂价表现低迷,但公司依托全产业布局特点,有望取得较强成本竞争优势,一旦行业触底反弹,锂产品贡献的盈利弹性值得期待,我们预计公司2019-2021年实现营业收入分别为49.73 亿元、59.84 亿元以及65.70 亿元,同比分别增长3.73%、20.32%、9.80%;对应实现归母净利润3.73 亿元、4.65 亿元以及5.17亿元,同比变化-3.58%、24.75%、11.20%,继续维持“增持”评级。

风险提示:不锈钢需求明显下行;不锈钢棒线材供给恶化从中低端市场蔓延至高端市场;公司锂矿资源产品销售不畅;锂行业供需持续恶化。

1.《2756 永兴材料股票分析 切入锂电业务、不锈钢棒线材龙头再成长》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《2756 永兴材料股票分析 切入锂电业务、不锈钢棒线材龙头再成长》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/558941.html