11月13日晚,天齐锂业发布重大风险事项进展公告,称其有不能偿还大额到期债务本息的风险。

天齐锂业公告称,并购贷款中的18.84亿美元将于 2020 年 11 月底到期,占公司最近一期经审计净资产的 179.35%。

不仅如此,天齐锂业同时发布的公告表示,控股股东天齐集团减持公司股票6418.69万股,占总股本比例的4.35%。

11月13日,天齐锂业股价收报24.58元,当日上涨2.12%,11月以来上涨24.14%。

18.84亿美元并购贷款11月底到期

天齐锂业公告称,中信银行成都分行6月30日为公司新增综合授信不超过1亿美元,期限1年。公司已取得本次新增贷款约6.00亿元,用于向 Talison Lithium Pty Ltd 支付锂精矿采购货款。

截至本公告披露日,公司已使用自有资金及公司控股股东成都天齐实业有限公司财务资助款项偿还完毕本次新增贷款,对应的资产及股权抵质押尚未解除,公司正在与中信银行密切沟通相关抵质押手续的解除程序。

截至目前,公司现金流水平并未得到实质性提高,流动性紧张的局面也暂未出现实质性改善。按照公司此前与中信银行牵头的并购贷款银团签署的相关协议,并购贷款中的 18.84 亿美元将于 2020 年 11 月底到期,占公司最近一期经审计净资产的 179.35%。尽管公司已经向银团正式提交了调整贷款期限结构的申请,但目前尚在审批中,存在贷款到期未能成功展期而公司无法及时、足额偿付导致违约的可能性。

此外,公司暂缓支付 2020 年内到期的部分并购贷款利息。如果公司未来在偿付债务本息方面遭遇困难,公司的业务、经营业绩、资金状况、财务状况及日常生产经营都存在受到重大不利影响的可能性。

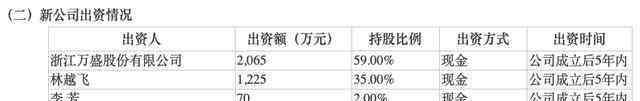

针对即将到期的大额债务,公司和控股股东层面仍在积极开展战略投资者引入等相关工作,以期缓解目前流动性紧张的局面,降低公司财务杠杆、优化公司的资产负债结构。尽管目前尚未签署具有法律约束力的战略投资者引入协议,但相关工作一直在持续推进中。

扩张后遗症

天齐锂业困局,始于该公司一次跨国并购。

2018年5月,已是国内锂业第一巨头的天齐锂业与加拿大化肥公司Nutrien公司签订协议,以40.66亿美元收购智利化工矿业公司23.77%的股权,成为SQM公司第二大股东。

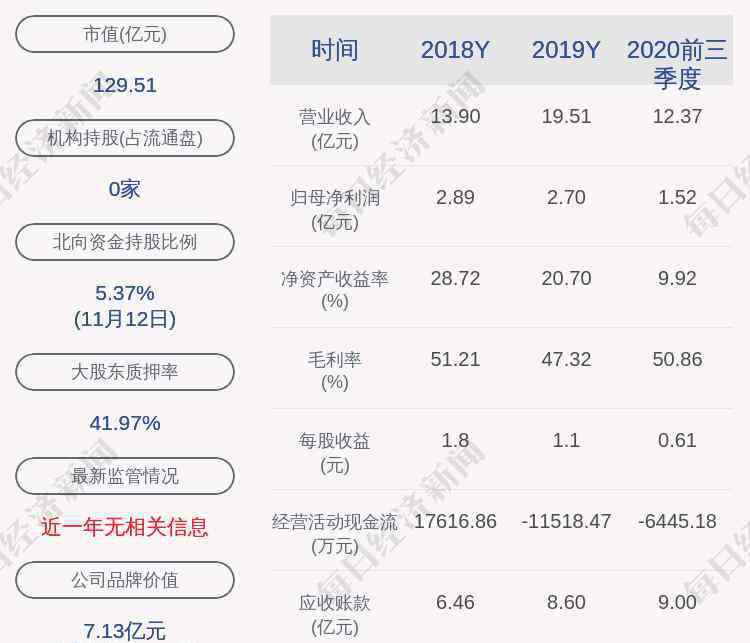

天齐锂业目前合计持有SQM共25.86%的股权。而其当时净资产约为120亿元。SQM公司坐拥阿塔卡玛盐湖,阿塔卡玛盐湖有着世界上最丰富的锂资源和钾资源。

但是,收购SQM股权,给天齐锂业带来了巨大的财务压力。

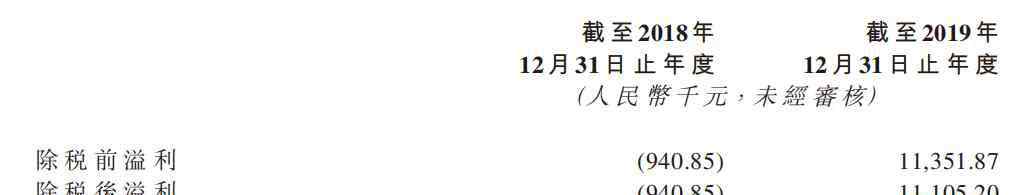

由于所收购资产存在减值迹象,天齐锂业对SQM计提减值了52.79亿元人民币;此外,天齐锂业为购买SQM股权,自筹资金仅7.26亿美元,新增35亿美元并购贷款,高杠杆收购导致财务费用大幅增加,2019年度并购贷款产生利息费用合计约16.50亿元人民币。

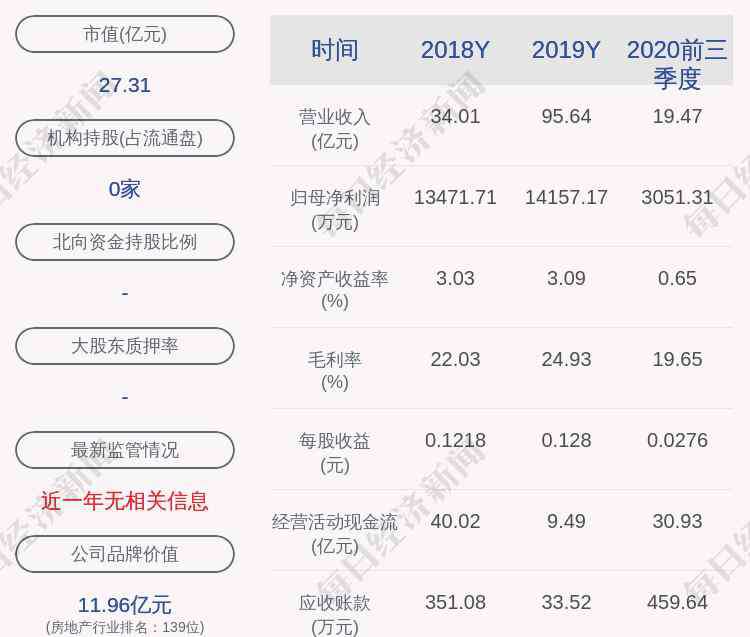

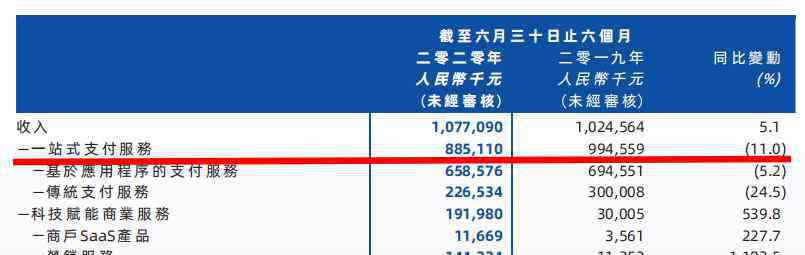

受累于SQM股权收购,天齐锂业2019年曝出高达60亿元人民币的净利润亏损,金额超过此前三年该公司的净利润总和。今年上半年实现营业收入18.79亿元,同比下降27.44%;净亏损6.97亿元,同比下降460.15%。

在11月13日的风险公告中,天齐锂业还称,公司目前尚存在重大诉讼、仲裁事项及相关履约风险;项目建设或达产不及预期的风险和控股股东持有公司股份质押率过高的风险。

截至本公告披露日,天齐锂业全资子公司成都天齐锂业有限公司、 Tianqi Lithium Kwinana Pty Ltd与澳洲奎纳纳氢氧化锂项目的总承包商MSP工程私人有限公司之间的诉讼、仲裁事项无更新进展,案件尚在进一步审理中,尚未作出最终判决。

自9月30日至本公告披露日,天齐锂业在建工程项目未发生明显实质性变化。针对奎纳纳一期氢氧化锂项目,公司正在结合前期阶段性调试工作成果,由公司总部与澳洲团队组成的联合工作组仍将继续保持常态化充分沟通,聚焦以尽快达成具备全面调试条件并正常、有序开展相关工作为首要目标。

截至11月10日,天齐锂业控股股东天齐集团未来一年内到期的质押股份累计数量35,498.35万股,占其所持股份比例75.82%,占公司总股本比例 24.03%,对应融资 及担保余额31.94亿元。

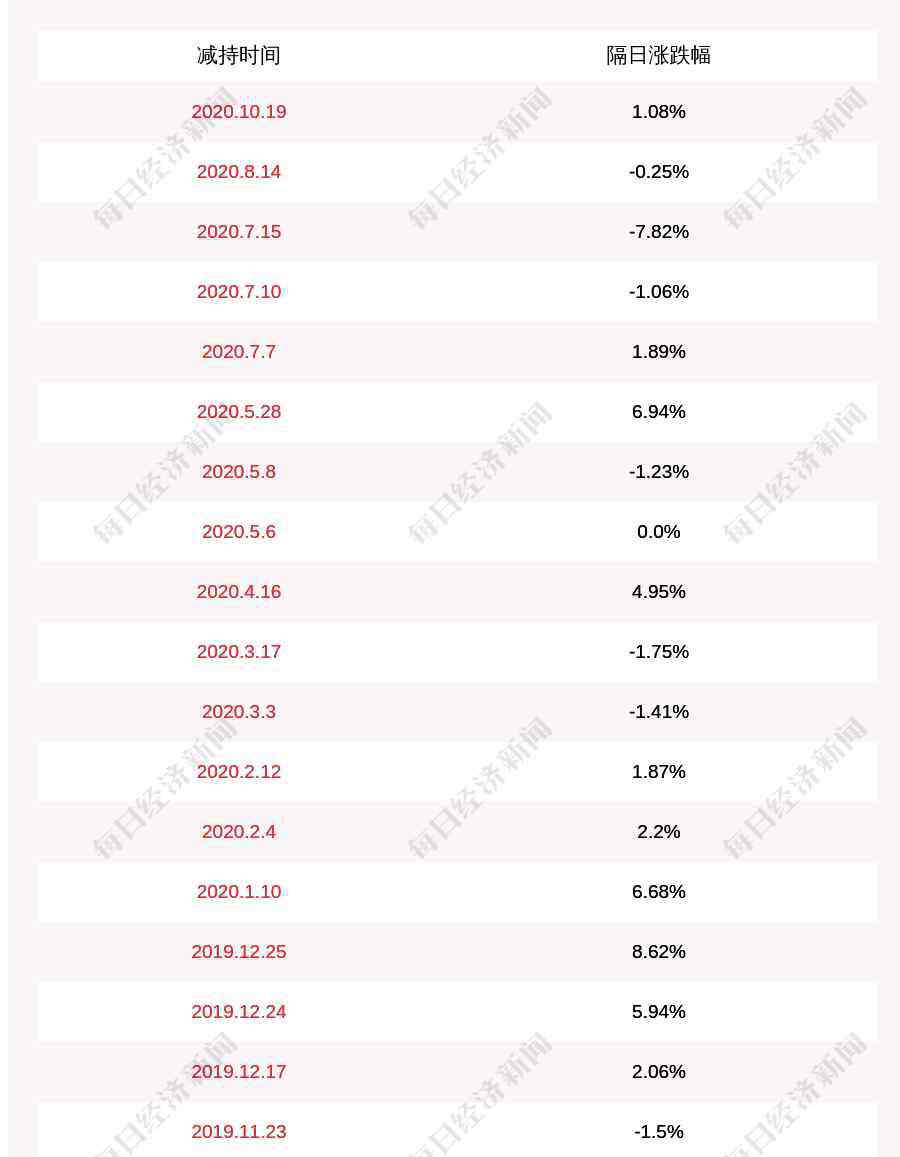

11月13日,天齐锂业同步发布公告,于11月10日收到公司控股股东天齐集团出具的《天齐锂业股份有限公司简式权益变动报告书》。天齐集团通过深圳证券交易所集中竞价和大宗交易方式合计减持公司股票6418.69万股,占总股本比例的4.35%。

1.《天齐 又一明星白马股“出事”!天齐锂业自曝或无法大额还债》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《天齐 又一明星白马股“出事”!天齐锂业自曝或无法大额还债》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/567130.html