这篇文章是教研室的程程写的

"

ORZ .。。。

当然不是。

"

一流公司财务管理概论

一级公司的财务管理占7%,不算太大,但是和很多学科交叉。营运资金管理中的流动性比率与FSA有关,现金管理中各种收益的计算与Quantitative有关。必须注意跨学科的知识点。掌握好它们可以一举两得,事半功倍。剩下的四个阅读都是和公司整体运营有关的。资本预算研究的是钱去哪里,资本成本研究的是钱从哪里来,以及如何在运营期间对公司进行杠杆化和管理。

错题分析

精选问答1:净现值简介

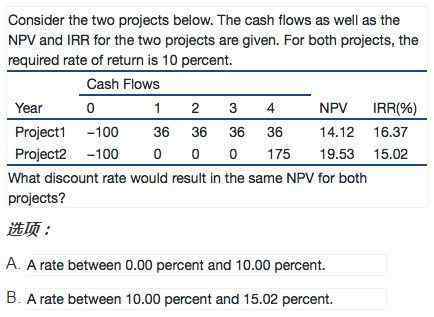

如果看到NPV Profile图,我们来解释一下图中的交点和X轴、Y轴的截距点分别代表什么。很多同学可以直接反映考点的位置。但当题目要求NPV等于折现率时,我们可能就无法及时想到数形结合的方法,巧妙地运用NPV Profile解决问题。

用下面这个问题具体分析一下吧。

当NPV相同时,直接公式计算得到结果相当困难,因为分母的次数太多,所以硬件解码方程非常困难。

但是如果画画有助于做题,问题马上就解决了。我们知道上图和横轴的交点就是净现值为0时的折现率,也就是IRR。从表中的数据,我们可以立即区分两个项目。定位两条直线代表的项目后,我们得到另一个已知条件,即当折现率为10%时,项目2的净现值大于项目1的净现值,仅通过在交叉率左侧画一条垂直线,项目2的净现值就会大于项目1。题目中我们需要的是交叉率的取值范围,在10%到15.12%之间,答案是b。

这个问题的难点在于理解其含义。很多同学看到现金流,发现NPV和IRR已经给我们了,不知道题目问我们什么,考点在哪里。看了题目,直接写方程特别容易,列完NPV方程马上就没脑子了。一旦你觉得真正的考点在NPV Profile,这个问题自然就解决了。

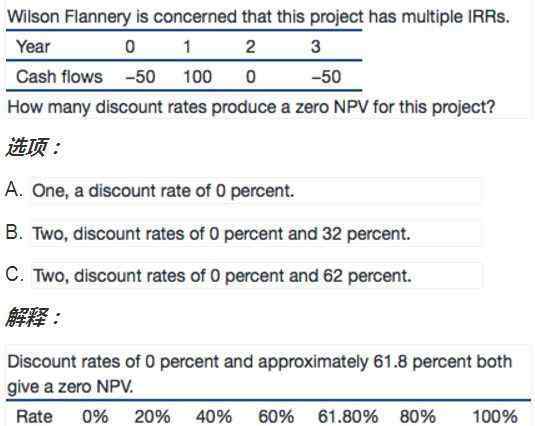

精选问答2:内部收益率多重解决方案

解决方案思维

如果要求净现值为0时的折现率,就要求内部收益率,但我们知道内部收益率可能涉及多个解。计算器只能给我们一个解。这个时候很多同学很容易直接做出写公式的题。一旦未知数在分母中,分母中有很多次幂,这个方程就很难求解。所以遇到这样的问题,要运用选择题的解题技巧。我们不妨直接代入期权中的贴现率,看看净现值是否为0。

二级公司财务管理概论

二级公司的财务管理推迟了一级的框架结构,比一级更有框架性。考试一般有1-2个案例题。就知识框架而言,有六个阅读,涵盖公司运营期间的内部和外部事项。内部事项分为资本预算、资本结构、分红和股份回购。外部问题主要集中在并购上。剩下的两次阅读仍然是一些与公司治理相关的定性结论。

错题分析

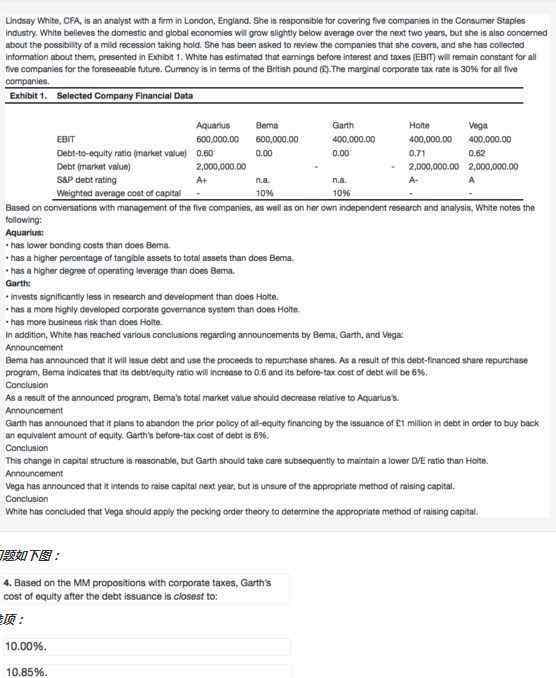

问答精选1: mm理论与税收计算Re

解决方案思维

杠杆提高后,公司价值会因为税盾效应而增加,股东价值也会增加,不再等于100%股权融资之初的股权价值。只有通过计算杠杆化公司的价值减去新发行的债务,才是杠杆化条件下的新股权价值,非杠杆化条件下的股权价值不能展期。

第一步:我们先求无杠杆条件下的公司价值Vu,再加上税盾效应得到杠杆条件下的公司价值Vl。第二步:找到新的资本结构,用Vl减去新发行的债券得到新的股权价值,从而得到新的资本结构。第三步:用MM命题2的公式计算权益成本。

易错点分析

标题中,将发行100万股用于债务回购。很多同学认为回购后公司价值应该保持在280万不变,无法理解为什么公司价值会变成310万。

1.《理财问析题 CFA公司理财精选问答分析|品职CFA错题本》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《理财问析题 CFA公司理财精选问答分析|品职CFA错题本》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/fangchan/1701613.html