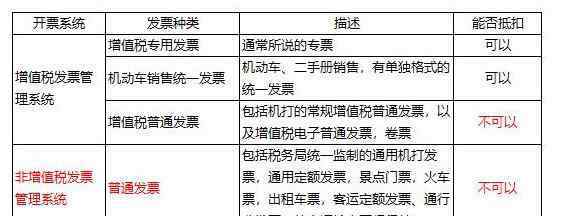

其中很容易混淆:增值税普通发票和普通发票。两者的主要区别是增值税普通发票由增值税发票管理系统打印,也称为防伪税控系统,通过它可以检查真伪。此外,它们与财务会计凭证和所得税税前扣除凭证具有相同的功能。

增值税专用发票与普通发票的区别

1.最大的区别:购买者拿到增值税专用发票,发票中的税额可以作为进项税,可以从销项税中抵扣,普通发票不能。

比如采购原材料,发票税额11600元,税额1600元。如果是增值税专用发票,买方凭证为:

贷方:应付账款11600

借:10000元原材料

应交税金-应交增值税-进项税1600

以后增值税实际缴纳的时候,可以减1600,少交一些。

如果是普通增值税发票,买方不能抵扣,凭证为:

贷方:应付账款11600

借:原材料11600

缴纳增值税时不能抵扣税额,原材料成本变高,影响企业现金流和利润。

2.开票方税务状态的差异。

申请税控设备的一般纳税人可以自行开具增值税专用发票。

小规模纳税人通常只能开具普通增值税发票和增值税专用发票,必须由税务机关开具。

个人只能出租房产,承租人不是个人,可以向地税局申请开具增值税专用发票。

3.付款人的税务状态

如果去税务局,一般只给一般纳税人开具增值税专用发票,不给小规模纳税人或其他个人开具。

小规模纳税人如果拿到增值税专用发票,不允许抵扣。

增值税发票和普通增值税发票的共同点

1.无论是专用发票还是普通发票,出票人都必须缴纳增值税。

2.对于付款人来说,可以在所得税前扣除。

3.对于开票方来说,是确认收入的凭据。

最后总结一下:发票决定纳税义务,销售必须开具发票,购买必须索票,发票必须严格控制。

只有普通纳税人才能代收开具增值税专用发票,但目前建筑、住宿、法医咨询等行业的小规模纳税人也已经放开了增值税专用发票的代收。

但对于小规模纳税人来说,无论是自己开具增值税专用发票还是在税务大厅开具增值税专用发票,都只需缴纳3%的增值税,接受方只能抵扣3%的增值税。

增值税一般纳税人,即使开具普通增值税发票,也需要按销售额缴纳16%的增值税,这个应该是知道的。所以对于普通纳税人来说,无论是开特价票还是普通票,都需要支付16%的增值理论。

对于小规模纳税人,无论开具普通增值税发票还是专用发票,都是按3%的税率缴纳增值税。唯一不同的是,如果去税务机关开具专用票,下游企业在开业时会扣除3%增值税,而下游企业不能扣除一般票。

这篇文章来自网络

1.《增值税普票和专票的区别 发票中的普票和专票的区别 这个要好好看看》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《增值税普票和专票的区别 发票中的普票和专票的区别 这个要好好看看》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/fangchan/1736966.html