8月下旬,修订后的两个产业融合新规定正式开始实施。新法规中的一系列自由化措施无疑对杠杆投资者是一大利好。但杠杆是一把双刃剑,既放大了投资收益,也放大了损失。

那么对于低风险偏好的投资者来说,有什么投资品种可以帮助我们在不放大损失的情况下扩大收益呢?折价基金可能是个不错的选择。

下面,笔者将重点介绍什么是贴现基金,投资贴现基金应该注意什么。

一个

什么是贴现基金

有很多基金可以在市场上交易。当这些基金在市场上的交易价格低于其净值时,基金处于折价状态;反之,当现货价格高于其净值时,则处于溢价状态。

目前,市场上可以交易的基金主要有以下几种:

ETF基金。这种基金可以在市场上交易,但必须用一篮子股票购买和赎回。华夏上证50ETF和华泰白锐沪深300ETF,很多投资者用于定投的,就属于这类基金。除了股票,还有投资现货黄金和货币ETF基金的ETF。

LOF基金。这种基金可以在市场上交易,也可以公开购买和赎回。它不仅可以被动地投资一篮子股票,还可以与主动管理的基金联系起来。

封闭式基金。这类基金在申购期内开放申购,然后进入封闭期,不开放赎回。然而,它可以在场内交易,并重新开放进行赎回,直到关闭期结束。近两年的几只封闭式战略配售基金吸引了投资者的目光。通过投资战略配售基金,可以参与CDR相关的投资机会。

分级基金。这种基金分为两种结构:A类基金和B类基金。a类基金获得固定收益,b类基金通过杠杆投资特定目标。如果A类和B类的份额是5:5,那么B类基金实际上是加了双杠杆。2020年后,分级基金将逐步退出历史舞台。

上述可以在市场上交易的基金类型都不同程度地处于折价状态。那么投资折扣基金有什么特别的呢?我们将在下一节详细介绍它。

二

折价基金可以增加收入

当基金处于折价状态时,说明基金已经反映了投资者对后期走势的负面预期,因此进一步下行的势头会有所减弱。

如果市场向上转,贴现基金反而可以扩大我们的收入。原理是:在市场情绪恢复的过程中,基金交易价格回归净值,同时净值的增加是叠加的。

下面举个例子。

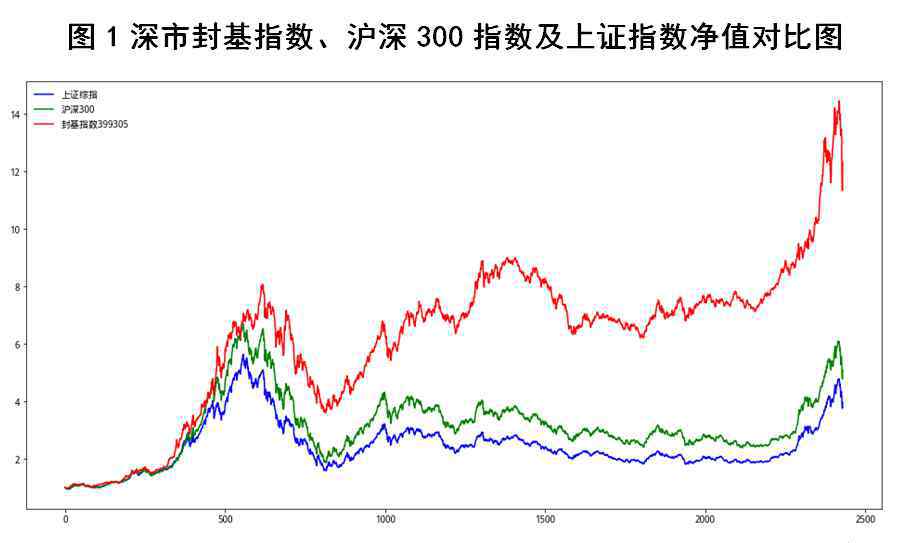

图1是深圳封闭式基金指数对比图、上证指数、沪深300指数折算成净值。

2005年年中,市场极度低迷,几乎所有的封闭式基金都处于折价状态。随后,股权分置改革逐渐拉开帷幕,市场迎来了一轮波澜壮阔的牛市。2008年金融危机后,市场持续调整,直到2015年杠杆牛市再次推高指数。10年来,上证指数上涨395.69%,沪深300上涨509.05%,399305闭基指数上涨1228.42%。

上述封闭式基金之所以有如此高的收益,是因为:首先是市场人气的回升,使得基金交易价格从折价状态回归净值,然后是牛市推高净值,最后是一些担心踩空的投资者,甚至愿意溢价买入基金股票。通过这一系列过程,基金的最终收益达到了同期上证指数的三倍。

三

投资贴现基金的风险

虽然折扣基金可以给我们带来高回报,但折扣并不能在所有情况下都涉及。在投资贴现基金时,我们仍然需要注意以下风险。

1.重仓股

在参与任何基金投资之前,都要先梳理一下基金中持仓较重的股票或债券对应的公司是否存在重大风险。

2018年年中,华夏上证所医药ETF 曾持有康美制药10.4%的股份。2018年下半年,康美医药的股票开始暴跌,该基金的表现明显逊于其他医药ETF基金。同年,荣荣峰在一只场外基金中的纯债被14只富贵鸟债重荷,债券因拖欠还款暴跌,导致基金净值几乎减半。

因此,持有大量股票或债券的场内或场外基金应尽可能避免。

2.基金暂停

贴现资金也将因资产重组等原因暂停。对于投资者来说,这锁定了流动性,重组后的风险难以估计。暂停时间越长,风险越大。

这里举一个嘉实元和。该基金为封闭式混合基金,大部分资金投资于中石化销售公司一级市场股权。该基金于今年7月5日突然宣布暂停交易。停牌前净值1.1553,成交价格0.993,贴现率高达14%。如果基金开放赎回,按市场价买入,按净值赎回,收益约12%。

但8月14日晚,嘉士园和基金在停牌期间突然宣布提前清算。8月27日公布的清算净值只有1.00552,原来14%的贴现利润也泡汤了。

3.市场继续下跌

当市场低迷时,许多投资者可能会折价出售,因为他们渴望套现。这导致基金很容易处于折价状态。此时仍存在市场持续下行的风险,投资者应避免过早参与此类折价基金的投资。

拿南方500LOF基金为例,该基金在2013年年中的折现率已经达到3%以上。但高贴现率持续了一年多,期间基金净值下跌了15%。如果投资者在2013年年中购买该基金,他们将承担该期间净值大幅下降的风险。

四

关于正确选择贴现资金的几点建议

因为第三节所列的风险,要认真分析,谨慎选择贴现资金。在此,笔者给出以下建议。

1.选择指数基金

指数基金通常以某一指数为基准。例如,华泰白锐沪深300ETF以沪深300指数为基准。

选择指数基金的主要原因是便于估计其净值。

基金净值通常在收盘后公布。对于指数基金,我们可以通过相应指数的波动和前一天收盘前的交易周期来估计当天的净值,然后根据折现率在当天进行交易。对于主动管理的基金,由于当日基金经理操作不清,往往会错过买入的最佳时机,因此很难预估净值并在收盘前操作。

2.信用风险低

对于信用风险较低的债券基金或货币基金,如果基金折价,投资者可以选择参与。

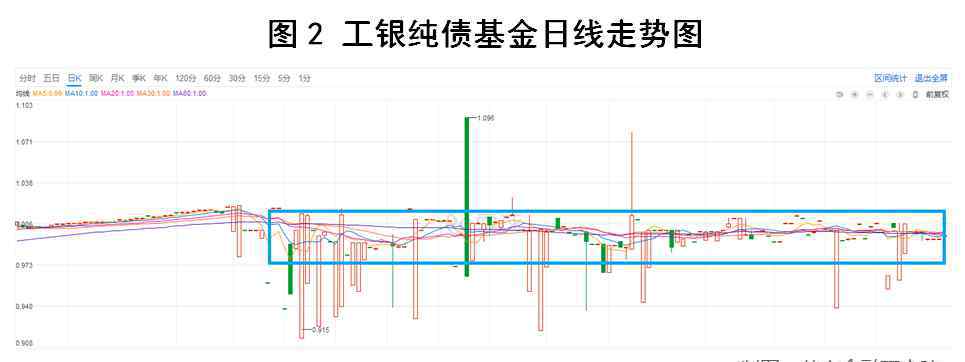

图2是工行纯债基金日趋势图。从图中可以看出,从2018年下半年开始,基金的交易价格基本稳定在蓝色框架内,但偶尔会出现大幅偏离框架的交易价格。这主要是因为投资者急于卖出,但是竞争对手不够多,所以会偏离合理的价格挂单,造成大的折扣。

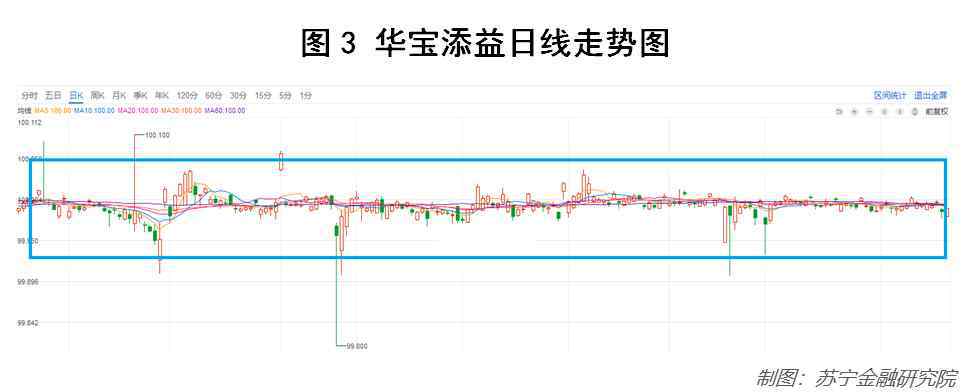

图3是货币基金华宝天一的日趋势图。SH)。可以发现其价格也在一个稳定的区间波动,偶尔会有较大的偏差。此类基金投资于高等级债券、银行票据、国债逆回购等。以多元化的方式,所以他们的风险低,他们的价格很有可能回到合理的范围,所以他们值得参与。

3.折扣率更高

贴现率衡量一只基金的折价程度。具体来说,假设一只基金的净值为1.01,上市价格为0.98,折现率为/1.01=2.97%。

许多投资者参与贴现基金投资,以通过套利获得贴现利润。对于交易价格为0.98、净值为1.01的基金,套利者可以先在市场上以每股0.98的价格买入基金,然后以净值赎回基金。在这个过程中,投资者可以获得每股1.01-0.98=0.03元的利润。

但目前大部分市面上的基金赎回率都比较高,一般在1.5%左右。以上例子,要扣除1.01×1.5%=0.01515的手续费。因此,只有贴现率大于赎回率的贴现基金才有机会获得正套利收益。

五

资金贴现套利

由于我们一般很难判断市场的后续走势,长期持有折价基金包含第三节描述的风险,我们可以对较高贴现率的基金进行短期持续套利。

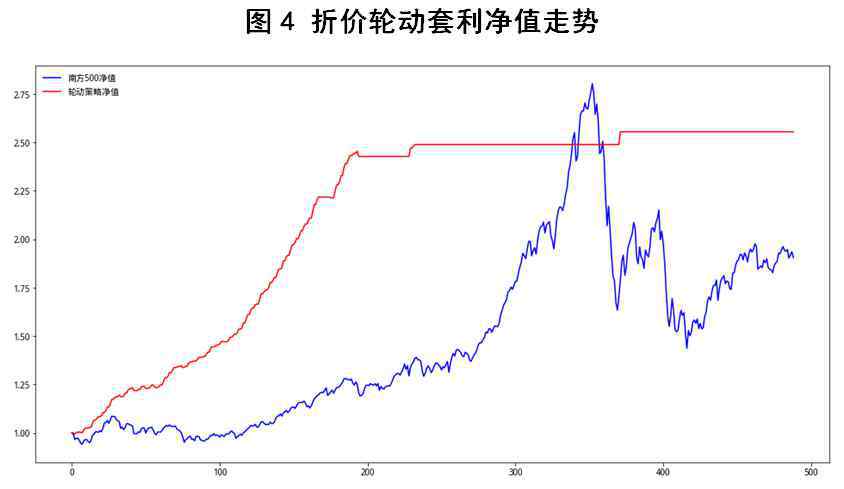

作者给出了一个LOF基金的贴现套利策略。这个策略的交易对象是南方500LOF基金,赎回率定为1.5%。该策略将基金分成两个相等的部分,并按照以下步骤交易每个基金:

(1)T+0日:如果基金折价率超过1.5%,且另一份资金不在这一步,那么按收盘价买入,并进入步骤(2);否则不作操作,次日返回步骤(1);(2)T+1日:按当日净值赎回所有份额,并进入步骤(3);(3)T+2日:资金到账,返回步骤(1)。因为基金是在T+0买入的,最早可以在T+2赎回,承担1-2天的风险敞口。因此,该策略将资金分成两等份,以达到平抑风险的目的。我们将战略净值与南方500LOF基金净值进行比较。净值曲线见下图。蓝色的净值曲线是南方500LOF基金,红色的是轮换套利策略。

实验结果显示,同期策略增幅为255.07%,基金净值增幅为161.65%。同时可以发现,该策略的回撤幅度相对较小,这主要是由于该策略在不断进行超短线套利,其风险敞口本身很小。

轮换策略从2016年就停止了,这是因为从那以后基金的贴现率一直低于1.5%。这说明折价套利在熊市末期和牛市初期更有效。市场稳定时,套利空很小。

六

总结

介绍了贴现基金的基本概念以及选择贴现基金时的注意事项。

第五部分给出了LOF基金折价套利的一种方法。对于其他可以在市场上交易的基金,也有不同的套利方式,比如分级A基金的上下折扣套利,ETF基金使用一篮子股票的折价和溢价套利等。这些套利方法背后的原理与本文介绍的LOF基金贴现套利相同。

最后需要提醒读者的是,任何投资方式都有风险和局限性,建议在参与投资前仔细分析,或者通过模拟盘进行练习。

本文作者是苏宁财富信息,作者是苏宁金融研究所研究员周。

1.《基金折价率 基金入门:手把手教你折价基金的购买策略》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《基金折价率 基金入门:手把手教你折价基金的购买策略》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guoji/1680921.html