答:新《企业所得税法》第十二条规定,在计算应纳税所得额时,可以扣除企业按规定计算的无形资产摊销费用。

《企业所得税法实施条例》(国务院令第512号)第六十七条规定,按照直线法计算的无形资产摊销费用可以扣除。无形资产的摊销期限不得少于10年。作为投资或转让的无形资产,相关法律或合同规定使用寿命的,可以按照规定或约定的使用寿命分期摊销。外包商誉的费用在整个企业转让或清算时扣除。

《企业所得税法》及其实施条例对无形资产的开始摊销时间没有明确规定,但《国家税务总局关于修改:填报说明》第二条规定,纳税人在计算企业所得税应纳税所得额和应纳税额时,如果会计处理与税收规定不一致,应当按照税收规定计算。税收规定不明确的,在未明确规定前,暂按国家统一的会计制度计算。

财政部发布:《中华人民共和国通知》(财税字〔2011〕17号)第四十一条规定,无形资产在使用寿命内应当采用寿命平均法摊销,并按照其受益对象计入相关资产成本或者当期损益。无形资产的摊销期从可供使用时开始,到终止或出售时结束。相关法律或合同约定使用年限的,可以按照约定或约定的使用年限分期摊销。小企业不能可靠估计无形资产使用寿命的,摊销期不得少于10年。

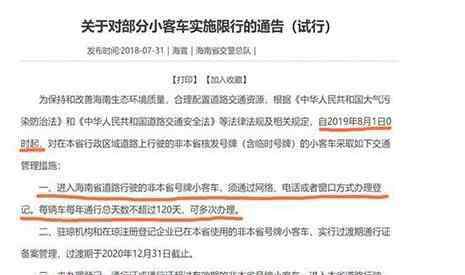

由于贵公司2019年4月购买的财务软件已经使用,根据《小企业会计准则》,企业所得税将于2019年4月即使用月份进行摊销。

《财政部国家税务总局关于进一步鼓励软件产业和集成电路产业发展企业所得税政策的通知》(财税[2012]27号)第七条规定,企业购买的软件可以按固定资产或无形资产核算,其折旧或摊销期限可适当缩短,最短期限可为2年(含)。

国家税务总局发布修订:公告(国税发〔2018〕23号)企业所得税优惠项目管理目录(2017年版)第67项优惠项目名称为“固定资产或外购软件可加速折旧或摊销”主要留存备查信息为“购买固定资产或软件的发票及会计凭证”,优惠时间为“汇缴享受(如税会一致,可提前享受;税收不一致的,予以减免享受)。

因此,在扣除企业所得税前,你公司可以选择按照国务院512号令的规定对购买的财务软件进行至少10年的摊销,也可以选择按照财税[2012]27号文件的规定对购买的财务软件进行至少2年的摊销。需要注意的是,如果贵公司选择按2年期摊销,是税收优惠,需要保留购买软件的发票和会计凭证备查。会计处理按照不少于10年的期限摊销的,在所得税汇算清缴时可以享受,会计处理按照2年期限摊销的,在所得税预缴时可以享受。【关注大成策略,学习更多金融知识】

1.《财务软件摊销年限 购进软件如何确定所得税的摊销时间和摊销年限》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《财务软件摊销年限 购进软件如何确定所得税的摊销时间和摊销年限》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guoji/607953.html