作者: 魏红梅 雷国轩

来源: 东莞证券

2020年01月09日

专业临床前安全性评价机构。公司是国内最早从事新药药理毒理学评价的企业,是目前国内从事药物临床前安全性评价服务最大的机构之一。

提供研发项目个性化方案设计、药物筛选、药效学研究、药代动力学研究、安全性评价、临床试验、药物警戒的一站式的药物评价服务。

中国医药市场增速超过发达国家。中国作为全球医药市场中最大的新兴医药市场,预计到 2021 年市场规模达到 1782 亿美元,成为全球医药市场的重要组成部分。预测从2016至2021年,中国医药市场复合增长率为7.5%,增速超越美国、欧盟、日本等发达国家,为CRO行业扩容提供上层支撑。

CRO行业扩容迅速。从2017年至2022年,中国医药研发支出将从143亿美元的水平快速提升至393亿美元,年均复合率为22.4%,远超全球平均水平的4.3%和美国的3.0%。中国医药研发行业相对于发达国家,成长更快,潜力更大。CRO行业作为医药研发一部分,享受行业高速增长红利。

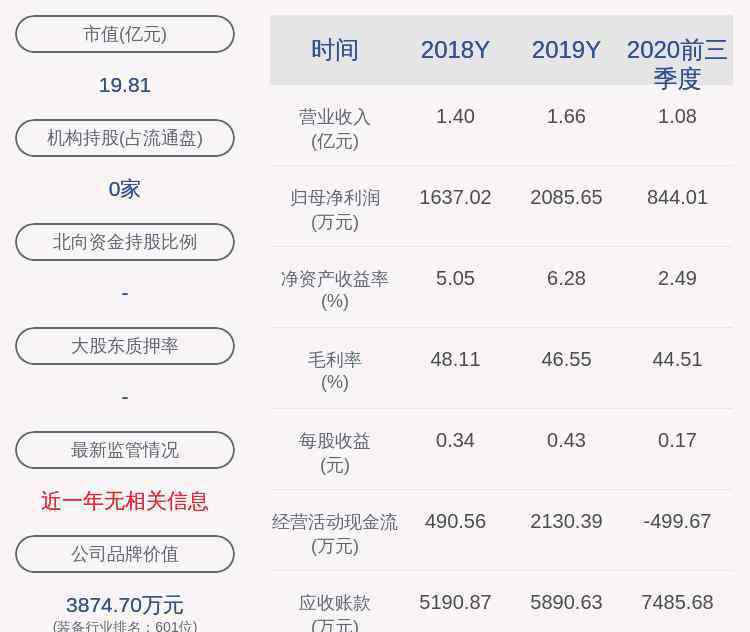

公司营收和净利润快速增长。从2012年至2018年,公司营收从不足1亿元的水平快速提升至超过4亿元水平,年均复合增长率高达27.10%,与中国药物安评市场27.7%的增长率相当。2018年公司归母净利润1.08亿元,同比增长42.11%;从2012年至2018年,归母净利润提升超十倍,年均复合增长率高达48.67%,超越行业增长速度。

预收账款快速增长。公司在与客户签订合同后一般先收取一定比例的预收账款以确保药物评价工作的顺利进行。2018年预收账款为3.39亿元,在手订单金额约8亿元,签订合同后预收账款比例约40%。从2012年至2018年,公司预收账款从0.51亿元快速提升至3.39亿元,年均复合增长率达到37.12%;2019年三季报显示预收账款达到了4.16亿元,预测在手订单接近10亿元,为公司未来业绩增长提供了良好的支撑。

投资建议:预计公司2019、2020年每股收益分别为0.96元和1.33元,对应估值分别为60.1倍和43.5倍。公司是医药CRO行业临床前安评细分龙头,享受中国医药行业高速增长的行业红利,同时随着医药研发压力逐年提高和政策向创新药倾斜,CRO行业扩容迅速。公司产能扩张迅速,在手订单数量多,为公司未来业绩提供高保障。当前估值较为合理,首次对公司“推荐”评级。

风险提示:医药政策变动、行业增速不达预期、订单完成进度落后等。

1.《603127 603127昭衍新药股票 :医药CRO系列报告之昭衍新药深度报告》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《603127 603127昭衍新药股票 :医药CRO系列报告之昭衍新药深度报告》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/559143.html