作者: 贺菊颖 俞冰

来源: 中信建投证券

2020年01月12日

事件

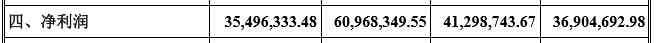

2020 年1 月10 日,泰格医药发布2019 年业绩预告,预计实现归母净利润7.95 亿元-9.02 亿元,同比增长68.45%-91.13%,其中非经常性损益为2.5-3.5 亿元。

简评

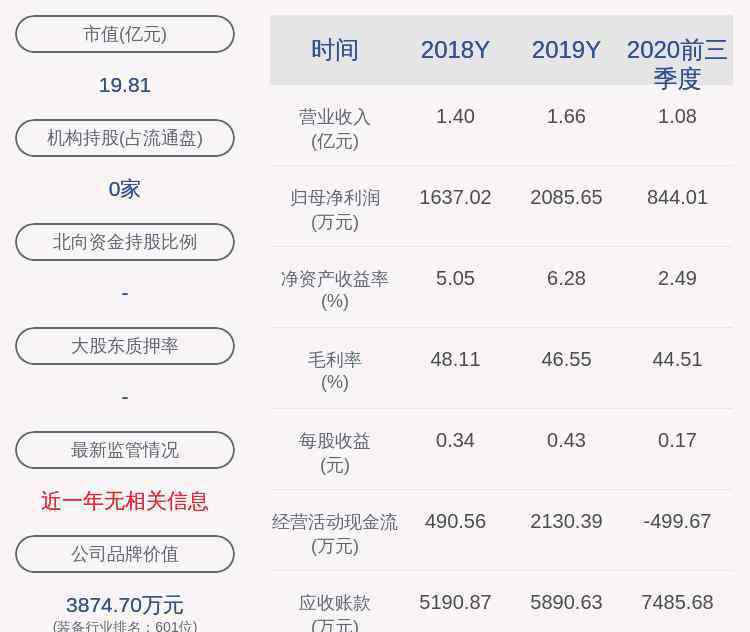

根据业绩预告的披露,公司2019 年归母净利润的区间在7.95-9.02 亿元之间,如果取中位数则同比增长约80%。由于泰格当前正在筹备港股上市的工作,在金融资产公允价值收益和取得股权转让收益的会计计算上有所变更,公司2019 年报的非经常性损益测算和2018 年年报计算口径不同,直接比较缺乏一定参考意义。

从扣非后的归母净利润上来看,根据公告披露2019 年公司扣非净利润在4.45-6.52 亿元之间,同比2018 年增长25-85%,取中位数约为54%的增长。2019Q4 扣非后归母净利润范围为727-21437 万元,范围较大,如果取中位数,则约同比增长19%。

从全年水平来看我们认为本次泰格的业绩增长符合我们的预期,预计大临床、数据统计、SMO 等业绩均保持快速增长,方达国内的业务受到带量采购的影响,但美国业务增长较好。当前国内创新药、创新器械研发行业仍维持高景气度,我们预计公司新签订单增长保持良好。

我们维持此前对于泰格医药的判断:

①细分赛道优秀:临床CRO 是当前国内医药外包需求最强烈的细分赛道之一,直接受益于创新药研发热潮下的需求提升,行业内订单充沛。公司大临床的业务增长迅速,利润率、人效持续提高,中长期在器械、IV 期临床、国际多中心临床上仍有提升空间。

②公司质地优秀:作为细分赛道龙头,泰格积累了众多优质客户,且团队稳定、激励充分,在国内行业竞争中处于优势地位。

③投资收益仍将持续增长:本次投资收益的测算方式变更不改变公司中长期投资收益上升的趋势,股权投资依托于泰格的CRO 平台优势,占用资源较少,且能够为公司带来丰富且较为稳定的收益和现金流,以及为公司带来一定的业务引流。

④业绩预计仍将维持较高增长:公司人员数量仍会维持20-30%的增长,且当前公司人均产值仍在持续走高,人效的提升后续也将继续带来利润率的提升。

⑤公司启动了H 股上市的进程,进一步充分融资和吸引全球资本。当前泰格初步完成了海外布局但是主要业务仍集中在国内。我们判断后续公司在拓展海外临床业务上将持续发力。

盈利预测及投资评级

由于2019 年年报金融资产、股权投资的会计计算方法变更,我们相应调整了盈利预测,预计2019 年-2021年公司归母净利润分别为8.47、12.05 和17.03 亿元,对应的增速分别为79.3%、42.3%和41.3%,对应当前股价PE 分别为62、43、30 倍,维持“买入”评级。

风险提示

在手订单数量增长低于预期;新药研发数量不及预期;行业竞争激烈;投资收益不及预期。

1.《300347 泰格医药药最新消息 扣非增长符合预期 临床业务成长性优秀》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《300347 泰格医药药最新消息 扣非增长符合预期 临床业务成长性优秀》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/559449.html