十年来最大的a股IPO真的来了!

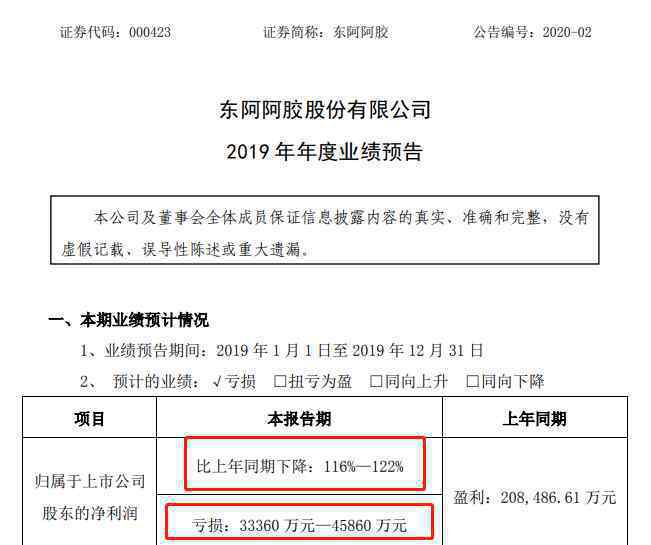

12月8日,邮储银行发布《首次公开发行股票上市公告》,显示该行a股将于2019年12月10日在上海证券交易所上市。证券简称“邮储银行”,股票代码为“601658”。

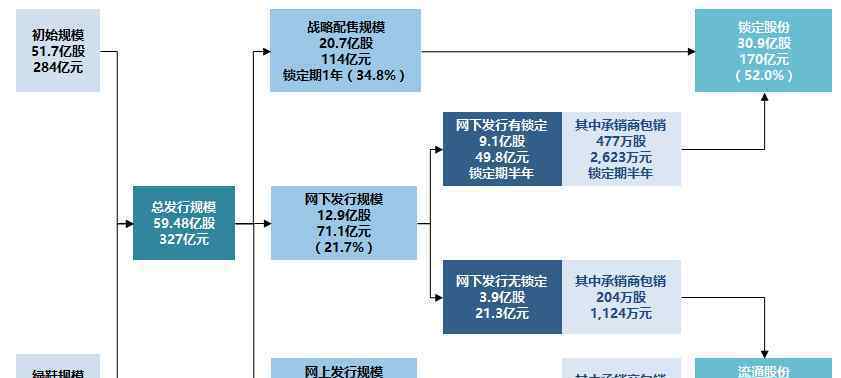

邮储银行a股发行价格为5.50元/股,“绿鞋”前募集资金金额约为284.5亿元,“绿鞋”后约为327.1亿元。这意味着近十年来规模最大的a股IPO即将完成,也意味着大型国有商业银行“A+H”上市即将结束。

同一天,邮储银行还发布了《控股股东增持计划公告》,称控股股东中国邮政集团公司计划从2019年12月10日起12个月内增持a股,增持金额不低于25亿元人民币。此次上调没有价格区间,邮政集团将根据我行股价的波动情况逐步实施上调计划。

值得注意的是,邮政储蓄银行是近十年来最早推出“绿鞋”机制的银行,约43亿元的“绿鞋”资金是市场前景表现的有效支撑;此外,邮政储蓄银行预计上市后不久将被纳入主要指标,预计最多或80亿左右的增量资金将流入。以此计算,“押运基金”高达148亿元,而邮储银行以发行价格5.5元计算的初始流通市值接近157亿元。

邮政集团将在12个月内增持不少于25亿元人民币

根据邮政储蓄银行公告,截至2019年12月9日,邮政集团持有本行55,847,933,782股a股,占本行已发行普通股总数的64.79%(行使超额配售选择权前)。

据记者了解,邮政集团增持是基于对银行未来发展前景的坚定信心,对银行投资价值的高度认可,以及对国内资本市场的持续乐观,旨在维护中小投资者的利益。

具体来说,邮政集团计划通过自有资金增持不少于25亿元人民币,且无涨价幅度。邮政集团将根据我行股价波动情况,逐步实施增资计划。

考虑到此次增持规模较大以及证券市场的变化,邮政集团计划从2019年12月10日起在12个月内实施增持。

一些分析师认为,这一举措反映了邮政集团对邮政储蓄银行未来发展前景的坚定信心,对邮政储蓄银行价值的充分认可,以及对国内资本市场长期投资价值的持续乐观,有利于增强投资者信心,维护市场稳定。

据了解,长期以来,控股股东一直受到监管机构的鼓励。如2011年证监会修订《上市公司收购管理办法》,简化控股股东持股信息披露程序;2015年,中国证监会发布《关于上市公司大股东及董事、监事、高级管理人员增持公司股份的通知》,明确鼓励上市公司大股东通过增持股份保护小股东利益;2018年,上交所、深交所明确表示支持大股东增持股份,对资本市场健康发展起到了积极作用。

在邮政储蓄银行上市之前,它已经获得了前十大好处

近日,邮储银行a股IPO亮点堆积如山,前十大利好给投资者一个“定心丸”:

好一个:控股股东邮政集团将在邮政储蓄银行a股上市后12个月内增持不少于25亿元;

好2:近十年首次推出“绿鞋”机制,约43亿元“绿鞋”资金作为市场前景表现的有效支撑;

好三:6只战略配售基金都是第一次到场,申请顶位。社保基金组合和央企基金首次聚集。《绿鞋》之前,8位战略投资者认购的股份总数约占本次发行规模的40%;

好4:长期专业机构投资者占线下发行总额的比例高达87%;

好五:战略配售锁定一年,70%线下配售股份锁定六个月;

好六:a股IPO史上第一次,联合主承销商承诺将承销的股票锁定至少一个月或六个月;

好七:本期锁定“绿鞋”之后发行规模的一半以上;

好8:现有股东已承诺锁定股份。控股股东邮政集团持有邮政储蓄银行64.79%的股份三年,蚂蚁金服、腾讯、中国电信、中国人寿等股东持有股份一年;

好九:a股有望上市后不久纳入主指数,最高或80亿左右增量资金有望流入;

优势10:邮储银行控股股东、邮储银行本身、董事和高管都做出了稳定股价的承诺。

图:邮政储蓄银行a股IPO发行结构

在过去的十年里,第一次引入了“绿色鞋”机制

具体来说,邮储银行a股发行计划的第一个亮点是引入“绿鞋”机制,赋予联合主承销商不超过初始发行数量15%的超额配售选择权,引起广泛关注。

据了解,这是近十年来a股首次IPO,也是历史上第四次推出“绿鞋”机制的IPO。中泰证券表示,邮储银行推出“绿鞋”机制,若新股发行后30天内股价跌破发行价,将有43亿元的绿鞋基金入市。在过去的十年里,只有三家a股IPO成立了绿鞋:中国工商银行、中国农业银行和中国光大银行,它们都是在上市后30天内全面实施的。“绿鞋”运动期间,股价表现都不错,平均涨幅超过10%。

“作为稳定市场价格的有效支撑手段,邮储银行在本次上市中引入了‘绿鞋’机制,这意味着在新股上市后30天的市场稳定期内,如果股价因市场波动而低于发行价格,承销商将从市场上购买股票,稳定二级市场价格,这是最近发行的银行股票所不具备的。”专业人士说。

上述人士进一步解释,如果在邮储银行a股上市后30天内股价跌破发行价,承销商将以不超过5.5元的发行价买入股票,最高43亿元左右的资金入市支撑股价,因此“绿鞋”没有实施或部分实施,邮储银行a股融资金额在284.5-327.1亿元之间;如果股价上涨,承销商无需动用“绿鞋”资金在二级市场购买股票,“绿鞋”将全面实施,融资金额可达327.1亿元。

有分析师形象地分析了“绿鞋”机制:以邮储银行的发行为例,原发行规模约为51.72亿股。邮政储蓄银行给予联合主承销商超额配售不超过首次发行数量15%的选择权。即如果发行后市场反应良好,发行总股数将扩大到59.48亿股左右。相反,新股发行后30天内,如果股价跌破发行价格,主承销商就会拿出资金回购股票,这样市场价格就会上涨。这些战略投资者是“先交股,再拿股”,而不是“一手交钱,一手交钱”。如果发行后价格下跌,需要启动回购机制,主承销商将在市场上向公众投资者回购股票,并将这些股票转让给战略投资者。如果发行后市场看好,而且不需要回购,还可以超额配股,那么相关战略投资者会等到那时才能拿到股票。

这六笔战争拨款第一次聚集起来申请了

邮政储蓄银行也为此次a股发行建立了战略配售机制。根据邮储银行此前的公告,华夏基金、嘉实基金、汇天富基金、E基金、招商局基金、南方基金等6只战略配售基金聚集在邮储银行a股IPO,参与战略配售,战略配售数量约占发行总量的40%。与此同时,社保基金组合和中央企业基金首次聚集。

8家战略投资者和线下配置投资者的锁定股约占本次发行总规模的50%,创下近期a股IPO新高,而配置最大的F型和I型长期投资者认购量占线下发行总量的87%。这反映了机构投资者对邮政储蓄银行未来发展的坚定信心。

此外,邮储银行a股IPO还汇集了各知名机构。根据我行相关公告,工商银行、农业银行、中国银行、建设银行等四大国有银行,中国移动、中国电信、中国联通等三大电信运营商,以及山东、北京、湖南三省的企业年金、职业年金计划均参与邮政储蓄银行a股IPO。

分析人士表示,上述知名机构对投资标的的安全性和盈利性要求极高,对投资标的的筛选标准极其严格,可以得到上述机构的一致青睐,进一步证明了邮储银行未来的成长前景和内在价值。

联合主承销商首次承诺锁定股份

值得注意的是,邮储银行的公告显示,包括CICC、中国邮政证券、瑞银证券和中信证券在内的四家联合主承销商承诺,他们的承销股票将从邮储银行a股上市之日起锁定至少一个月至六个月。这是a股IPO历史上首次由联合主承销商承诺在一定时间内锁定承销股票。据业内人士分析,保荐机构和主承销商最了解发行人的基本面,可以和科技创新板的券商跟进机制相提并论。对于投资者最关心这支股票是否值得购买的问题,券商以“真金白银”来回答,无疑为邮储银行的市场前景表现增加了砝码,充分体现了主承销商对邮储银行零售特色突出、增长潜力巨大的肯定,对其未来发展有着坚定的信心。

“从资本市场的角度来看,主承销商和散户共同努力,以更加理性的方式看待新股发行的常态化,不仅为后续a股IPO提供了重要参考,对新股发行改革也有借鉴意义。”上面提到的人说。

1.《邮储银行A股上市 目前是什么情况?》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《邮储银行A股上市 目前是什么情况?》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/guonei/1125392.html