写在前面

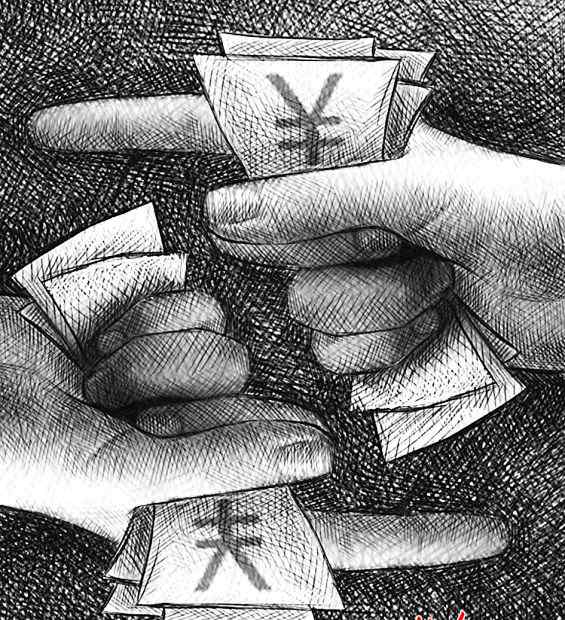

根据比尔·劳的说法,票据分为汇票、本票和支票。汇票分为银行汇票和商业汇票。为了简单起见,本文中的“票据”一词实际上是指商业汇票。

票据业务可分为发行、承兑、贴现、交易(再贴现、回购、质押)、委托收款(提示付款)五大环节。

一般发行人的银行也是承兑银行,属于承兑银行的表外业务。

一般以现行利率为主,谁利率低就去贴现。如果不看利率,那么目前的银行可能就是出票人的上游供应商银行,而且大部分也在省内。因此,票据的中介作用非常关键,即匹配当前票据与持票人之间的需求。就入账而言,是表内授信业务,占用资金,但资金消耗少于受理行。

也有开证行和承兑行为一个银行网点(自开自贴)的情况。这种监督虽然不是严格禁止,但却是预防的重点。

本文主要介绍了证券交易所时代票据业务的几个新特点,以及票据业务对银行资本占用、监管指标的影响,以及票据业务的核心监管要求。

本文概述

ⅵ.票据相关基础知识

1.票据交换时代的几个新特点

二、票据风险控制的几个核心监管要求和要点

3.浅析票据业务对银行资本占用的影响

第四,票据在其他监管指标中的作用

V.2018年最新监管政策对票据业务的影响

不及物动词票据资产管理展望(待续)

ⅵ.票据相关基础知识

加权资金利用= ∑资金利用项目*转换率(按剩余期限)

流动性匹配率的最低监管标准不低于100%。

从2020年起,流动性匹配率将按照标准作为监管指标严格执行。

具体换算率项目如下:

注:[1]卖出回购和买入转售不包括与央行的交易。

[2]银行间存款、贷款交易、7天内买入返售的转换率为0%。

在资金来源方面,转换率越大,流动性匹配率指标越好。在资金利用方面,转化率越小越好。本项目涉及的票据业务主要包括:

1.资金来源

1.承兑业务中的保证金属于各种存款。转化率大于同行,有利于优化流动性匹配率。此外,保证金存款是一种普通存款,也是吸收和储存资金压力大的银行获得稳定资金来源的途径之一。

2.代银行承办业务的存款属于同业存款。与企业支付的一般存款相比,委托银行存放的同业存款转换率最低。代理行代理开展银行业务不划算,不利于流动性匹配率达标。

此外,开办银行业务的委托银行一般为中小银行,为其企业客户向国有大银行申请签发银行承兑汇票支付,易于流动。如果这类业务受到限制,将不利于中小银行对客户资源的维护。

3.卖出票据回购金额属于同业拆借和卖出回购项目,转换率低,主要是为了限制同业业务期限错配。

所以大量通过票据销售和回购进行期限错配的银行,完成这个指标的压力很大。

例如:

A行买入6个月期票据资产,将1个月期卖出回购业务进行展期,以错误的到期日进行匹配盈利。

银行B也买入6个月期票据资产,假设对应的是1个月到期的一般存款。

在分母一端,转化率都是50%。

分子方面,A行卖出回购业务转换率为0;银行b的一般存款错配转换率为50%。

2.资金的使用

不及物动词票据资产管理展望

(一)券商和基金子公司的兴起

(2)银行融资和信托仍需澄清

(3)资产管理新规定:“资产管理产品不得直接投资银行信贷资产”

(4)远期票据可以转让给投标人

(5)央行统一的资产管理登记规则。债务凭证中包含票据的意义是什么?

1.《商业汇票 一文读懂什么是票据(商业汇票)?》援引自互联网,旨在传递更多网络信息知识,仅代表作者本人观点,与本网站无关,侵删请联系页脚下方联系方式。

2.《商业汇票 一文读懂什么是票据(商业汇票)?》仅供读者参考,本网站未对该内容进行证实,对其原创性、真实性、完整性、及时性不作任何保证。

3.文章转载时请保留本站内容来源地址,https://www.lu-xu.com/caijing/1303222.html